Kaufpreisaufteilung: Wie funktioniert die Berechnung?

In Kaufverträgen von bebauten Grundstücken wird oft nur ein Gesamtkaufpreis festgehalten, ohne diesen auf das Gebäude und das Grundstück aufzuteilen. Käufer stehen daher vor der Herausforderung, die Höhe der Abschreibung zu ermitteln, die sie bei der Berechnung ihrer Einkünfte in der Einkommensteuererklärung geltend machen können. Denn: Nur der Kaufpreis, der auf den Gebäudeanteil entfällt, darf abgeschrieben werden. Worauf Sie bei der Kaufpreisaufteilung achten sollten, erfahren Sie in diesem Ratgeber.

Nur der Gebäudewertanteil (abnutzbares, unbewegliches Wirtschaftsgut) darf abgeschrieben werden.

Inhaltsverzeichnis

- 1. Das Wichtigste in Kürze

- 2. Kaufpreisaufteilung: Aufteilung zwischen Grund und Boden

- 3. Methoden zur Kaufpreisaufteilung

- 4. Arbeitshilfe zur Kaufpreisaufteilung

- 5. Aufteilung Grundstückskaufpreis Rechner

- 6. Beispielrechnung: Kaufpreisaufteilung bei Eigentumswohnungen

- 7. Kaufpreisaufteilung durch das Finanzamt

- 8. Kaufpreisaufteilung im notariellen Kaufvertrag

-

9. Häufige Fragen zur Kaufpreisaufteilung

- 9.1 Wann muss eine Kaufpreisaufteilung gemacht werden?

- 9.2 Wer macht die Kaufpreisaufteilung?

- 9.3 Welchen Bodenrichtwert sollte ich bei der Kaufpreisaufteilung angeben?

- 9.4 Was ist die Arbeitshilfe zur Kaufpreisaufteilung und welche Schwächen hat sie?

- 9.5 Wann kann eine Kaufpreisaufteilung abgelehnt werden?

- 9.6 Ist es möglich, durch eine Neuaufteilung des Kaufpreises rückwirkend eine höhere Abschreibung geltend zu machen?

- 9.7 Welche Vorteile bringt ein Gutachten zur Kaufpreisaufteilung?

- 10. Maximieren Sie Ihre Steuerersparnis durch eine ideale Kaufpreisaufteilung

Das Wichtigste in Kürze

- Die Aufteilung des Kaufpreises gemäß dem Einkommenssteuergesetz (EStG) spielt eine Rolle beim Kauf von bebauten Grundstücken. Ausschließlich der Anteil des Kaufpreises, der sich auf das Gebäude bezieht, darf steuerlich abgeschrieben werden.

- Man unterscheidet zwischen der Restwertmethode und der Vergleichswertmethode.

- Das Finanzamt nimmt die Arbeitshilfe des Bundesministeriums für Finanzen (BMF) zur Hand, um die Kaufpreisaufteilung vorzunehmen.

- Es wird empfohlen, schon im Kaufvertrag eine explizite Aufteilung des Kaufpreises festzuhalten. Das Finanzamt muss sich an diese Angaben halten, außer es bestünden erhebliche Zweifel.

Kaufpreisaufteilung: Aufteilung zwischen Grund und Boden

Die Aufteilung des Kaufpreises gemäß dem Einkommenssteuergesetz (EStG) spielt eine entscheidende Rolle beim Kauf von bebauten Grundstücken. Denn: Beim Kauf einer Immobilie oder Eigentumswohnung erwerben Sie nicht nur das Gebäude selbst, sondern auch das zugehörige Grundstück (Ausnahme: Erbbaurecht).

Oft wird in den Kaufverträgen lediglich ein Gesamtpreis genannt, ohne eine spezifische Aufteilung auf das Gebäude und das Grundstück. Für Käufer ergibt sich daraus die Frage nach dem Betrag der Abschreibung, die sie bei der Berechnung ihrer Vermietungseinkünfte in ihrer Steuererklärung geltend machen können. Diese Abschreibung ist ausschließlich für das Gebäude möglich, nicht jedoch für das Grundstück. Daher ist es notwendig, den Gesamtkaufpreis mittels einer sogenannten Kaufpreisaufteilung auf das Gebäude und das Grundstück (Grund und Boden) aufzuteilen.

Grundsätzlich gilt: Ein höherer Anteil des Gebäudewerts führt zu einem größeren jährlichen Abschreibungsbetrag.

Kaufpreisaufteilung meint die Aufteilung des Kaufpreises auf Grundstück und Gebäude.

Methoden zur Kaufpreisaufteilung

Grundsätzlich gibt es zwei Methoden zur Kaufpreisaufteilung: die Restwertmethode und die Verkehrswertmethode.

Restwertmethode

Anwendung: Bei der Restwertmethode wird der Restwert des Gebäudes zum Zeitpunkt des Kaufs ermittelt und der Restbetrag dem Grund und Boden zugeordnet.

Bewertung: Die Restwertmethode wird heutzutage als unzureichend und nicht sachgerecht betrachtet.

Verkehrswertmethode

Anwendung: Diese Methode basiert auf der Ermittlung der separaten Teilwerte oder Verkehrswerte von Grund und Boden sowie des Gebäudes. Diese Werte werden dann in ein Verhältnis zueinander gesetzt, um eine gerechte Aufteilung des Kaufpreises zu erreichen.

Verfahren nach ImmoWertV: Die Immobilienwertermittlungsverordnung (ImmoWertV) definiert drei Verfahren zur Ermittlung der Verkehrswerte:

- Ertragswertverfahren: Geeignet für vermietete Objekte, bei denen der Wert auf Basis der erzielbaren Mieteinnahmen berechnet wird.

- Sachwertverfahren: Fokussiert auf Einfamilienhäusern oder kommunale Gebäude ohne Gewinnerzielungsabsicht.

- Vergleichswertverfahren: Nutzt Vergleichsdaten von ähnlichen Immobilientransaktionen in der Nähe, um den Marktwert zu bestimmen.

Welche Immobilie möchten Sie bewerten?

Arbeitshilfe zur Kaufpreisaufteilung

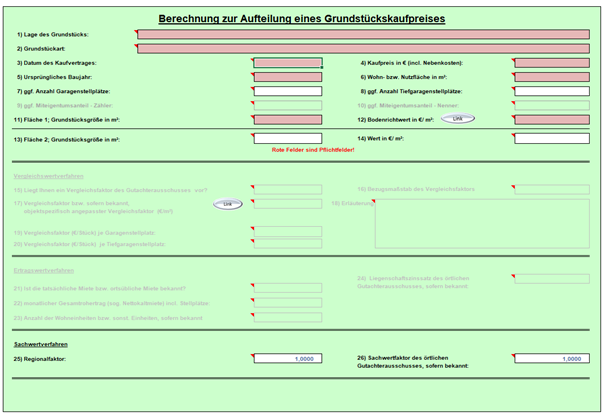

Die Bundesfinanzministerium (BMF) stellt eine Arbeitshilfe zur Verfügung, die es gestattet, in einem typisierten, vereinfachten Verfahren entweder eine Kaufpreisaufteilung selbst durchzuführen oder die Plausibilität einer vorhandenen Kaufpreisaufteilung zu überprüfen.

Das BMF bietet eine Exceltabelle zur Berechnung der Kaufpreisaufteilung an (Quelle: BMF).

Jetzt als xls-Datei herunterladen

Ergänzend zur Arbeitshilfe wird eine Anleitung für die Berechnung einer Kaufpreisaufteilung zum Download bereitgestellt.

Gut zu wissen: Die Kaufpreisaufteilung einer Immobilie ist eine wichtige Entscheidung mit steuerlichen Konsequenzen. Wir raten daher dazu, die Kaufpreisaufteilung von einem Sachverständigen durchführen zu lassen.

Beispielrechnung: Kaufpreisaufteilung bei Eigentumswohnungen

Für die Berechnung einer fiktiven Kaufpreisaufteilung nehmen wir folgendes Szenario an: Wir kaufen mehrere Eigentumswohnungen in einem städtischen Ballungsraum. Folgende Grunddaten dienen uns als Ausgangspunkt:

- Kaufpreis laut Kaufvertrag: 6 Mio. €

- Grundstücksgröße: 1.200 m²

- Bodenrichtwert pro m²: 3.000 €

- Jahresreinertrag: 150.000 €

- Liegenschaftszinssatz: 2,00 %

- Restnutzungsdauer: 30 Jahre

Nun ergibt sich die Notwendigkeit zu klären, wie hoch der Gebäudewertanteil ist und folglich abgeschrieben werden kann.

Auf Grundlage des Ertragswertverfahrens ergibt sich ein Bodenwert von 3,6 Mio. €.

1200 m² x 3.000 € = 3.600.000 €

Bei der Ermittlung des Gebäudeertragswerts ist der Jahresreinertrag um die Bodenwertverzinsung (2,00 % von 3,6 Mio. €) zu kürzen.

150.000 € - (3.600.000 x 0,02) = 150.000 € - 72.000 € = 78.000 €

Durch den aus der Restnutzungsdauer und dem Liegenschaftszinssatz abgeleiteten Vervielfältiger (hier: 22,4 – Quelle: BMF) wird der entsprechend reduzierte Ertrag bewertet. Daraus resultiert ein Gebäudeertragswert von 1.747.200 €, was 32,68 % des Gesamtwertes entspricht.

22,4 x 78.000 € = 1.747.200 €

Summe = 3.600.000 + 1.747.200 = 5.347.200 €

1.747.200 € / 5.347.200 € = 0,32675045

➔ 32,68 Prozent

3.600.000 € / 5.347.200 € = 0,67324955

➔ 67,32 ProzentKommen wir nun zur eigentlichen Kaufpreisaufteilung: Der ermittelte Gebäudewertanteil (Prozentsatz) wird nun auf den tatsächlichen Gesamtkaufpreis übertragen. In diesem Beispiel bedeutet das, dass von einem Gesamtkaufpreis von 6 Millionen Euro nur 32,68 %, also genau 1.960.800 Euro, abgeschrieben werden dürfen.

6.000.000 € x 0,3268 = 1.960.800 € (Gebäude)

6.000.000 € x 0,6732 = 4.039.200 € (Grund und Boden)Kaufpreisaufteilung durch das Finanzamt

Falls der notariell beglaubigte Kaufvertrag keine spezifischen Details zur Aufteilung des Kaufpreises auf Grundstück und Gebäude bietet oder diese Aufteilung offenkundig fehlerhaft erscheint, nimmt das Finanzamt eine Neuberechnung der Kaufpreisaufteilung gemäß § 7 Abs. 4 bis 5a EStG vor. Zur Durchführung nutzt es die standardisierte Arbeitshilfe des BMF, ein pro-fiskalisches Werkzeug, das oft eine geringere Abschreibungsmöglichkeit zur Folge hat und sich demnach nachteilig für den Steuerpflichtigen auswirkt.

Gut zu wissen: Selbst, wenn eine Aufteilung des Kaufpreises anhand der BMF-Arbeitshilfe bereits erfolgt ist, besteht die Möglichkeit, die Bemessungsgrundlage der Abschreibung mit einem Gutachten nachträglich zu korrigieren.

Eine Kaufpreisaufteilung mit gutachterlicher Stellungnahme würdigt die vielfältigen Besonderheiten der Immobilie, die den Wert des Gebäudes beeinflussen. Es ist nahezu ausgeschlossen, dass Finanzämter eine solche fachkundige Aufteilung des Kaufpreises ablehnen.

Kaufpreisaufteilung im notariellen Kaufvertrag

Wir raten dazu, sich bereits vor der Unterzeichnung eines Grundstückkaufvertrages mit der Aufteilung des Kaufpreises gemäß § 7 Abs. 4 bis 5a EStG zu beschäftigen. Eine im Notarvertrag vorgenommene Kaufpreisaufteilung bindet das Finanzamt, es sei denn, diese Aufteilung erscheint offensichtlich fehlerhaft.

Das Finanzamt wird die Angemessenheit dieser Aufteilung mithilfe der erwähnten Arbeitshilfe überprüfen. Daher ist es wichtig, dass die Aufteilung des Kaufpreises einer Überprüfung durch das Finanzamt standhält, was bedeutet, dass sie auf einer sachgerechten und wirtschaftlich fundierten Berechnung beruhen sollte.

Stellen Sie sicher, dass der Gesamtpreis angemessen auf die erworbenen Wirtschaftsgüter aufgeteilt wird. Typischerweise umfasst dies die Aufteilung auf:

- Grundstück (Grund und Boden)

- Gebäude

- Inventar

Im Idealfall ist die Kaufpreisaufteilung bereits im Notarvertrag festgeschrieben.

Häufige Fragen zur Kaufpreisaufteilung

In diesem Abschnitt beantworten wir oft gestellte Fragen zum Thema.

Wann muss eine Kaufpreisaufteilung gemacht werden?

Eine Aufteilung des Kaufpreises ist erforderlich, um die Grundlage für die Berechnung der Abschreibung aufgrund von Abnutzung (AfA) zu bestimmen. Heißt: Wenn ein Gesamtpreis für den Kauf eines Immobilienobjekts bezahlt wird, das zur Generierung von Einkünften dient, muss dieser Kaufpreis aufgeteilt werden, um die Bemessungsgrundlage für die AfA festzulegen. Dabei ist es notwendig, den Wert des Bodens und des Gebäudes zunächst getrennt zu berechnen und anschließend die Anschaffungskosten entsprechend dem Verhältnis dieser beiden Werte in Kosten für den nicht abnutzbaren Grund und Boden sowie für den abnutzbaren Gebäudeteil zu gliedern.

Wer macht die Kaufpreisaufteilung?

Die Kaufpreisaufteilung kann von verschiedenen Parteien durchgeführt werden. Hier sind die üblichen Akteure:

- Käufer und Verkäufer: In einfacheren Fällen können Käufer und Verkäufer gemeinsam eine Aufteilung des Kaufpreises auf Grund und Boden sowie Gebäude vereinbaren. Diese Vereinbarung sollte idealerweise im Kaufvertrag festgehalten werden, um Missverständnisse zu vermeiden und eine klare Grundlage für die steuerliche Behandlung zu schaffen.

- Steuerberater: Häufig wird die Kaufpreisaufteilung von einem Steuerberater vorgenommen oder überprüft, insbesondere um sicherzustellen, dass die Aufteilung den steuerlichen Anforderungen entspricht.

- Sachverständige oder Gutachter: In komplexeren Fällen oder wenn das Finanzamt die Kaufpreisaufteilung anzweifelt, kann ein unabhängiger Sachverständiger oder Gutachter beauftragt werden, eine Kaufpreisaufteilung vorzunehmen.

- Finanzamt: Letztendlich wird die vom Käufer und Verkäufer vorgenommene oder vorgeschlagene Kaufpreisaufteilung vom Finanzamt überprüft. Hält das Finanzamt die vorgeschlagene Aufteilung für steuerlich nicht angemessen, darf es eine eigene Bewertung vornehmen – allerdings nicht mittels der Arbeitshilfe des BMF.

Welchen Bodenrichtwert sollte ich bei der Kaufpreisaufteilung angeben?

Der Bodenrichtwert, definiert in § 196 Absatz 1 des Baugesetzbuches (BauGB), repräsentiert den Wert pro Quadratmeter für unbebautes Land in einem bestimmten Gebiet und wird als Referenzwert bei der Bewertung von Immobilien verwendet. Dieser Wert wird alle zwei Jahre vom örtlichen Gutachterausschuss aktualisiert. Es ist wichtig, die Bodenrichtwerte zu verwenden, die zum Zeitpunkt des Abschlusses des Kaufvertrags gültig sind, selbst wenn die offizielle Feststellung und Bekanntgabe erst nachträglich erfolgt.

Was ist die Arbeitshilfe zur Kaufpreisaufteilung und welche Schwächen hat sie?

Die Arbeitshilfe zur Kaufpreisaufteilung ist ein Instrument des deutschen Bundesfinanzministeriums. Die Arbeitshilfe hat das Ziel, den Gesamtkaufpreis einer Immobilie zwischen dem Wert des Bodens und des Gebäudes aufzuteilen. Sie kommt immer dann zum Einsatz, wenn eine Aufteilung des Kaufpreises nicht vorgenommen wurde oder in Frage gestellt wird.

Allerdings birgt dieses standardisierte Verfahren, wie häufig bei Verwendung von Pauschalwerten, sowohl Vor- als auch Nachteile. Während einige die Vereinfachung begrüßen, fühlen sich andere durch die standardisierte Berechnungsmethode benachteiligt und bezweifeln die Genauigkeit der ermittelten Werte. Diese Schwächen sind so gravierend, dass der Bundesfinanzhof (BFH) die Finanzgerichte (FG) anweist, bei Zweifeln an einer korrekten Kaufpreisaufteilung ein Gutachten anzufordern – und nicht die Arbeitshilfe des BMF anzuwenden. Konkret heißt es im Leitsatz des BFH-Urteils vom 21. Juli 2020, IX R 26/19:

„Das FG darf eine vertragliche Kaufpreisaufteilung auf Grund und Gebäude, die die realen Wertverhältnisse in grundsätzlicher Weise verfehlt und wirtschaftlich nicht haltbar erscheint, nicht durch die unter Verwendung der Arbeitshilfe des BMF ermittelte Aufteilung ersetzen.“

Und weiter: „Im Fall einer streitigen Grundstücksbewertung ist das FG in der Regel gehalten, gemäß § 81 Abs. 1 FGO das Gutachten eines öffentlich bestellten und vereidigten Sachverständigen für die Bewertung von Grundstücken einzuholen, wenn es nicht ausnahmsweise selbst über die nötige Sachkunde verfügt und diese in den Entscheidungsgründen darlegt.“

Wann kann eine Kaufpreisaufteilung abgelehnt werden?

Laut dem Urteil des Bundesfinanzhofs (BFH) müssen Finanzämter eine Kaufpreisaufteilung zwischen Grundstück und Gebäude grundsätzlich akzeptieren, sofern sie plausibel durchgeführt wurde und es keine eindeutigen Hinweise auf Fehler in der Vereinbarung gibt. Es gilt:

- Die Aufteilung darf nicht nur zum Schein getroffen werden (Scheinbestimmung).

- Es liegt kein Fall von Missbrauch rechtlicher Gestaltungsmöglichkeiten vor.

- Die realen Wertverhältnisse zwischen Grund und Boden sowie Gebäude dürfen nicht offensichtlich verfehlt werden.

- Die Aufteilung des Kaufpreises muss aus wirtschaftlicher Sicht nachvollziehbar sein.

Ist es möglich, durch eine Neuaufteilung des Kaufpreises rückwirkend eine höhere Abschreibung geltend zu machen?

Obwohl eine Korrektur der Kaufpreisaufteilung durchaus möglich ist, beeinflusst dies die Anerkennung durch das Finanzamt lediglich für die zukünftigen, noch offenen Abschreibungsjahre, nicht jedoch für die bereits vergangenen.

Welche Vorteile bringt ein Gutachten zur Kaufpreisaufteilung?

Die Inanspruchnahme eines Gutachtens zur Kaufpreisaufteilung von einem zertifizierten Sachverständigen bietet diverse Vorzüge. Anders als das standardisierte Verfahren des Bundesministeriums für Finanzen (BMF), das die individuellen Eigenschaften und Besonderheiten einer Immobilie außer Acht lässt, ermöglicht ein Gutachten eine detaillierte Bewertung. Dies umfasst eine genaue Betrachtung verschiedener Faktoren, die den Wert des Gebäudes und des Grundstücks beeinflussen. Gleichzeitig bietet ein Gutachten eine ideale Grundlage, um dem Finanzamt gegenüber fundierte Argumente vorzubringen. Dies ist besonders relevant, falls der durch die Arbeitshilfe vorgeschlagene Anteil des Gebäudes am Kaufpreis nicht gerechtfertigt erscheint.

Wir empfehlen, das Gutachten schon vor dem Erwerb der Immobilie erstellen zu lassen. Dadurch kann der ermittelte Gebäudewertanteil direkt in den Notarvertrag integriert und das Gutachten als Anhang beigefügt werden.

Maximieren Sie Ihre Steuerersparnis durch eine ideale Kaufpreisaufteilung

Ihre jährliche Steuerersparnis sowie die Rendite hängen maßgeblich von einer strategischen Aufteilung des Kaufpreises ab. Sie sind unschlüssig, ob Ihnen eine gutachterlich ermittelte Kaufpreisaufteilung im Kaufvertrag steuerliche Vorteile sichert?

Mit einem Gutachten zur Kaufpreisaufteilung von unseren zertifizierten Sachverständigen setzen Sie eine marktgerechte Aufteilung von Grundstück und Gebäude durch. Wir analysieren Ihre Immobilie gründlich und erstellen eine fachlich untermauerte Kaufpreisaufteilung.

Profitieren Sie von der Fachkenntnis und langjährigen Erfahrung unserer zertifizierten Bewertungsspezialisten, um von Anfang an den höchstmöglichen Abschreibungsbetrag zu sichern. Auch bei einer nachträglichen Kaufpreisaufteilung stehen wir Ihnen selbstverständlich zur Seite.

Kontaktieren Sie uns für ein kostenfreies Erstberatungsgespräch unter der Telefonnummer 0800 - 90 90 282 oder nutzen Sie nachstehendes Formular. Nehmen Sie jetzt unverbindlich Kontakt zu uns auf!