Kapitalverwaltungsgesellschaften für Immobilien

Eine Kapitalverwaltungsgesellschaft für Immobilien spielt eine zentrale Rolle in der Strukturierung und Verwaltung von Immobilieninvestments. In diesem Beitrag erfahren Sie mehr über die wesentlichen Aufgaben und die rechtlichen Grundlagen einer Immobilien-KVG. Außerdem erklären wir die Bedeutung von AIF-Kapitalverwaltungsgesellschaften in ihren Unterformen sowie Besonderheiten im Bewertungsverfahren.

Kapitalverwaltungsgesellschaften verwalten Fonds mit unterschiedlichen Vermögensgegenständen – zum Beispiel Immobilien.

Inhaltsverzeichnis

- 1. Das Wichtigste in Kürze

- 2. Was macht eine Kapitalverwaltungsgesellschaft für Immobilen?

- 3. AIF-Kapitalverwaltungsgesellschaft für Immobilien

- 4. Rechtliche Grundlagen für die Kapitalverwaltungsgesellschaft aus dem KAGB

-

5. Häufige Fragen zur Kapitalverwaltungsgesellschaft für Immobilien

- 5.1 Welche Gebühren fallen typischerweise bei einer Immobilien-KVG an?

- 5.2 In welche Immobilien-Segmente investieren Kapitalverwaltungsgesellschaften typischerweise?

- 5.3 Wie transparent ist die Arbeit einer KVG für Immobilien und welche Berichte erhalten Anleger?

- 5.4 Wie beaufsichtigt die Verwahrstelle eine Immobilien-KVG?

- 5.5 Welche Mindestinvestitionssummen gelten üblicherweise bei Immobilienfonds, die von KVGs verwaltet werden?

- 5.6 Inwieweit sind Investitionen in einen von einer KVG verwalteten Immobilienfonds steuerlich relevant?

- 6. Bewertung von Immobilienfonds bei Heid

Das Wichtigste in Kürze

- Kapitalverwaltungsgesellschaften sind Finanzunternehmen, die Kapital bündeln und in verschiedene Arten von Fonds investieren.

- In der Immobilienbranche sind sie als AIF-Kapitalverwaltungsgesellschaften tätig, die entweder als Publikums- oder Spezialfonds auftreten.

- Das Kapitalanlagegesetzbuch regelt die rechtlichen Grundlagen für KVGs, was bei Immobilien insbesondere die Bewertung der Vermögensgegenstände betrifft.

- Häufige Fragen von Anlegern drehen sich um typischen Immobiliensegmente, in die KVGs investieren sowie um anfallende Gebühren und Steuern.

Was macht eine Kapitalverwaltungsgesellschaft für Immobilen?

Es gibt verschiedene Arten von Kapitalverwaltungsgesellschaften (KVG), die sich in ihrem Betriebszweck und ihren grundlegenden Aufgaben ähneln. Unterschiede existieren vor allem in Bezug auf die Art der Fonds, in die sie investieren. Die Kapitalverwaltungsgesellschaft für Immobilien basiert zunächst auf den allgemeinen Grundlagen einer KVG.

Definition: Was ist eine Kapitalverwaltungsgesellschaft?

Eine Kapitalverwaltungsgesellschaft ist ein reguliertes Unternehmen im Finanzwesen, das Kapital von Anlegern bündelt und in Fonds investiert. Gemäß § 17 KAGB hat eine Kapitalverwaltungsgesellschaft ihren satzungsmäßigen Sitz und ihre Hauptverwaltung im Inland. Ihr Geschäftsbetrieb ist darauf ausgerichtet, inländische Investmentvermögen, EU-Investmentvermögen oder ausländische alternative Investmentfonds (AIF) zu verwalten.

Mit Inkrafttreten des Kapitalanalagegesetzbuches (KAGB) im Juli 2013 löste der Begriff Kapitalverwaltungsgesellschaft die früher gebräuchlichen Bezeichnungen Kapitalanlagegesellschaft (KAG) und Fondsgesellschaft ab. Das KAGB regelt auch die rechtlichen Grundlagen zum Erwerb einer Beteiligung (§ 236) und dem Bewertungsverfahren (§ 271) für eine Immobilien-KVG.

Aufgaben und Funktionen einer Kapitalverwaltungsgesellschaft

Zu den zentralen Aufgaben einer Kapitalverwaltungsgesellschaft gehören gemäß § 17 KAGB mindestens die Portfolioverwaltung oder das Risikomanagement für ein oder mehrere Investmentvermögen.

Investoren, die in Fonds anlegen, übertragen Kapital an die Fondsgesellschaft, die dieses über eine Kapitalverwaltungsgesellschaft investiert . Als zentrales Handlungsinstrument des Fonds steuert die KVG die Anlage der Mittel. Eine KVG kann diverse Investmentvermögen verwalten, doch für jeden Fonds ist genau eine KVG zuständig. Über das Portfolio- und Risikomanagement hinaus umfassen die Aufgaben einer Kapitalverwaltungsgesellschaft auch Asset- und Liquiditätsmanagement sowie Vertrieb und Kundenbetreuung.

Sowohl die Zulassung einer KVG als auch die von ihr angebotenen Investmentfonds unterliegen der Kontrolle der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin). Für Anleger liegt der zentrale Vorteil einer Kapitalverwaltungsgesellschaft gegenüber direkten Investitionen oder alternativen Anlageformen wie Aktien, Investment Trusts oder privaten Fonds daher in ihrer Professionalitä t und regulatorischen Struktur.

AIF-Kapitalverwaltungsgesellschaft für Immobilien

Die AIF-Kapitalverwaltungsgesellschaft ist eine spezialisierte Form der KVG. Warum diese für die Immobilienbranche relevant ist, erklären wir im folgenden Abschnitt. Außerdem erläutern wir unterschiedliche Formen von Immobilien-AIF mit ihren jeweiligen Charakteristiken.

Immobilien werden von Kapitalverwaltungsgesellschaften in alternativen Investmentfonds verwaltet.

Definition einer AIF-Kapitalverwaltungsgesellschaft

Bei KVGs unterscheidet man grundsätzlich zwischen einer AIF-Kapitalverwaltungsgesellschaft und einer OGAW(Organismus für gemeinsame Anlagen in Wertpapieren)-Verwaltungsgesellschaft. Während OGAW-Gesellschaften sich auf traditionelle Anlageprodukte wie Aktien- und Anleihefonds konzentrieren, befassen sich AIF-Gesellschaften mit alternativen Investmentfonds. Neben Sachwerten wie Immobilien, Schiffen, Luftfahrzeugen oder Solarparks investieren diese Fonds auch in Hedge-Fonds oder Eigenkapitalbeteiligungen an Unternehmen (Private Equity).

Gemäß § 1, Absatz 3 KAGB sind alle Investmentvermögen AIFs, die keine OGAW sind. Für AIF-Kapitalverwaltungsgesellschaften besteht eine Registrierungspflicht bei der BaFin, um eine regulierte Marktaktivität sicherzustellen. Dabei hinaus wird zwischen erlaubten Kapitalverwaltungsgesellschaften und solchen, die lediglich registriert sind, unterschieden. Registrierte Gesellschaften dürfen nur ein begrenztes Spektrum an Dienstleistungen anbieten und unterliegen im Zuge der Kapitalverwaltung bestimmten Investitionsgrenzen. Erlaubte AIF-Kapitalverwaltungsgesellschaften haben eine Vollzulassung der zuständigen Finanzbehörde und dürfen umfassendere und komplexere Dienstleistungen erbringen.

Publikums-AIF im Immobilienmarkt

Publikums-AIF sind für eine breite Anlegerschaft konzipiert und zeichnen sich durch ihre offene Beteiligungsstruktur aus. Sie ermöglichen auch Kleinanlegern den Zugang zu Anlageklassen, die ansonsten institutionellen oder sehr vermögenden Anlegern vorbehalten wären. Vor Einführung des KAGB im Jahr 2013 gehörten Publikums-AIF zu den sogenannten geschlossenen Fonds. Durch Unterstellung unter die Kontrolle der BaFin werden seitdem vor allem Kleinanleger besser geschützt.

Wie bei Immobilienfonds im Allgemeinen wird auch bei Publikums-AIF zwischen offenen und geschlossenen Fonds unterschieden. Offene Publikums-AIF bieten eine flexible Beteiligung, bei der Anleger jederzeit Fondsanteile kaufen oder verkaufen können, und das Fondsvolumen ist nicht im Voraus begrenzt. Im Gegensatz dazu haben geschlossene Publikums-AIF ein festgesetztes Investitionsvolumen und eine begrenzte Anzahl von Anlegerplätzen. Nach Erreichen des Kapitalziels wird der Fonds geschlossen, und die Anteile können in der Regel nicht über den Sekundärmarkt gehandelt werden.

Im Immobilienmarkt eröffnen Publikums-AIF Privatinvestoren die Möglichkeit, in umfangreiche und diversifizierte Immobilienportfolios zu investieren. Diese Fonds sammeln Gelder von einer Vielzahl von Anlegern, um in verschiedene Segmente von Wohn- über Gewerbeimmobilien bis hin zu öffentlichen Immobilien zu investieren. Dadurch können auch Anleger mit geringerem Investitionsvolumen von der langfristigen Wertentwicklung und potenziellen Einkünften aus Immobilieninvestments profitieren. Gleichzeitig sorgt die breite Aufstellung des Fondsportfolios in unterschiedliche Arten von Assets für Risikostreuung.

Spezial-AIF für Immobilien

Spezial-AIF sind spezifisch gestaltete alternative Investmentfonds, die sich an ein erfahrenes Anlegerpublikum richten. Dazu zählen institutionelle, professionelle und semiprofessionelle Investoren. Die Verwaltung von Spezial-AIF erfolgt in Deutschland für einzelne Investoren durch Individualmanagement, für eine exklusive Investorengruppe über Club Deals oder in Spezialfonds, die Kapital von mehreren Investoren bündeln.

Wie schon bei Publikums-AIF unterscheidet man auch hier zwischen offenen Spezial-AIF, die eine fortlaufende Kapitalzufuhr und Anteilrücknahme ermöglichen, und geschlossenen Spezial-AIF. Letztere werden nach Erreichen des Investitionskapitals für Neuanleger geschlossen und haben eine festgelegte Laufzeit, innerhalb derer keine Anteile zurückgegeben werden können.

Spezial-AIF unterliegen der Kontrolle durch die BaFin und den Regeln des KAGB. Im Gegensatz zu Publikums-AIF sind die Regulierungen hier jedoch weniger streng, da sie sich an professionelle Anleger mit geringerem Schutzbedürfnis richten. Gemäß § 284 KAGB Abs. 2 kann die Kapitalverwaltungsgesellschaft bei offenen inländischen Spezial-AIF mit festen Anlagebedingungen von bestimmten Vorgaben abweichen. Voraussetzung hierfür ist unter anderem, dass die Anleger zustimmen.

Diese Flexibilität in der Struktur und Zielgruppe machen Immobilien-Spezial-AIF zu einem attraktiven Instrument für Investoren, die auf der Suche nach maßgeschneiderten Investitionslösungen sind.

Rechtliche Grundlagen für die Kapitalverwaltungsgesellschaft aus dem KAGB

Kapitalverwaltungsgesellschaften, die Immobilienfonds verwalten, werden durch spezifische rechtliche Bestimmungen im Kapitalanlagegesetzbuch reguliert. Insbesondere legen § 236 und § 271 KAGB fest, wie die Bewertung von Immobilien und Beteiligungen, die von einer AIF-Kapitalverwaltungsgesellschaft gehalten oder erworben werden sollen, zu erfolgen hat. Diese Vorschriften stellen sicher, dass der Wert einer Immobilie akkurat festgestellt und überprüft wird, wodurch die Interessen der Investoren geschützt und eine transparente Preisfindung am Markt unterstützt werden.

Die Wertermittlung von Immobilien, die eine KVG verwaltet, erfolgt nach den Vorgaben des KAGB.

§ 236: Erwerb der Beteiligung; Wertermittlung durch Abschlussprüfer

Gemäß § 236 KAGB muss vor dem Erwerb einer Beteiligung an einer Immobilienfirma durch eine Kapitalverwaltungsgesellschaft, die Immobilienfonds verwaltet, eine Wertermittlung stattfinden. Diese Bewertung obliegt einem Abschlussprüfer und basiert auf dem letzten geprüften Jahresabschlussbericht der betreffenden Immobilienfirma. Ist dieser Jahresabschluss älter als drei Monate, wird eine aktuelle, geprüfte Bilanz der Vermögens- und Schuldverhältnisse der Firma benötigt.

An den oder die Prüfer werden im Zuge der Wertermittlung spezielle Anforderungen gestellt. Die Regelung sieht vor, dass bei einem Immobilienwert unter 50 Millionen Euro ein externer Prüfer genügt, während bei einem Wert über 50 Millionen Euro zwei unabhängige externe Prüfer herangezogen werden müssen. Zudem ist eine persönliche Besichtigung der Immobilie durch den oder die Prüfer für die Bewertung erforderlich. Ferner wird vorausgesetzt, dass diese Prüfer nicht regelmäßig für die betreffende Firma tätig sind und nicht in einer Doppelfunktion als Abschlussprüfer agieren.

§ 271: Bewertung, Bewertungsverfahren, Bewerter

Im Rahmen der Bewertung von Vermögensgegenständen wie Immobilien legt § 271 KAGB fest, dass im ersten Jahr nach dem Erwerb der Kaufpreis als Verkehrswert angesehen wird. Nach dem ersten Jahr ist eine Neubewertung möglich, wenn die AIF-Kapitalverwaltungsgesellschaft der Ansicht ist, dass der Kaufpreis durch Änderungen wesentlicher Bewertungsfaktoren nicht mehr sachgerecht ist.

Die Anschaffungsnebenkosten werden im Zuge der Bewertung gesondert erfasst und über einen Zeitraum von zehn Jahren abgeschrieben . Sollte der Vermögensgestand – also zum Beispiel eine Immobilie – vor Ablauf dieser Frist veräußert werden, sind die noch nicht abgeschriebenen Nebenkosten sofort vollständig abzuschreiben.

Das Bewertungsverfahren orientiert sich an § 169 KAGB, welcher die allgemeinen Grundsätze der Bewertung vorgibt. Für geschlossene Publikums-AIF bestehen zudem spezielle Bewertungsrichtlinien, die eine Objektbesichtigung des Bewerters erfordern. Diese Vorgabe sichert die Präzision und Aktualität der Bewertung.

Hält ein geschlossener Publikums-AIF Beteiligungen, ist die entsprechende AIF-Kapitalverwaltungsgesellschaft verpflichtet, regelmäßig Vermögensaufstellungen nach § 272 KAGB vorzulegen. Die jährliche Prüfung erfolgt anhand des von einem Abschlussprüfer mit einem Bestätigungsvermerk versehenen Jahresabschlusses der Gesellschaft. Zusätzliche Anforderungen an den Bewerter und spezielle Regelungen für Publikums-AIF werden durch § 216 KAGB festgelegt.

Die Heid Immobilien GmbH verfügt über zertifizierte Sachverständige, die diese Anforderungen erfüllen.

Häufige Fragen zur Kapitalverwaltungsgesellschaft für Immobilien

Sie konnten im vorangehenden Text noch nicht alle Informationen finden, die Sie gesucht haben? In diesem Abschnitt beantworten wir oft gestellte Fragen zu Kapitalverwaltungsgesellschaften für Immobilien.

Welche Gebühren fallen typischerweise bei einer Immobilien-KVG an?

Die Kostenstruktur einer Immobilien-Kapitalverwaltungsgesellschaft (KVG) variiert je nach Gesellschaft und dem spezifischen verwalteten Fonds. Typische Gebühren sind Verwaltungsgebühren und ein Ausgabeaufschlag beim Erwerb von Fondsanteilen. Darüber hinaus können Performance Fees und weitere erfolgsabhängige Vergütungen anfallen, die sich nach dem Anlageerfolg des Fonds richten.

Für Privatanleger und semi-professionelle Anleger ist es im Vorfeld einer möglichen Investition wichtig zu wissen, dass Kapitalverwaltungsgesellschaften seit dem 1. Januar 2023 verpflichtet sind, ein PRIIPs(Packaged Retail and Insurance-based Investment Products)-Basisinformationsblatt zur Übersicht aller Kosten bereitzustellen. Allgemeine Informationen zu Kosten und Gebühren finden Anleger zudem in den wesentlichen Anlegerinformationen, die auch unter dem Begriff KIID (Key Investor Information Document) bekannt sind. Diese Dokumente schaffen Transparenz und helfen, die unterschiedlichen Gebührenstrukturen verschiedener Immobilien-KVGs besser zu verstehen und zu vergleichen.

In welche Immobilien-Segmente investieren Kapitalverwaltungsgesellschaften typischerweise?

Kapitalverwaltungsgesellschaften für Immobilien diversifizieren ihre Portfolios in der Regel über verschiedene Immobiliensegmente hinweg. Zu den Hauptkategorien gehören:

- Wohnimmobilien

- Büroimmobilien

- Einzelhandelsimmobilien

- Spezialimmobilien (beispielsweise Parkhäuser, Hotels oder Pflegeheime).

Sowohl die zu erwartende Rendite und als auch das damit verbundene Investitionsrisiko hängen vom gewählten Segment ab. Wohnimmobilien gelten oft als stabil und weniger konjunkturanfällig, während Büro- oder Einzelhandelsimmobilien höhere Renditechancen bieten können, aber auch ein höheres Risiko bei Wirtschaftsfluktuationen bergen. Spezialimmobilien bieten potenziell höhere Renditen, erfordern jedoch spezifisches Marktverständnis und Managementexpertise.

Wie transparent ist die Arbeit einer KVG für Immobilien und welche Berichte erhalten Anleger?

Die Arbeit einer Kapitalverwaltungsgesellschaft für Immobilien ist durch umfassende Transparenzvorschriften geprägt. Sowohl die KVG als auch die von ihr verwalteten Immobilienfonds stehen unter der Aufsicht der BaFin. Anleger haben zudem selbst das Recht, halbjährliche oder jährliche Berichte einzusehen, die von unabhängigen Wirtschaftsprüfungsgesellschaften erstellt werden. Diese Berichte sind für die Anleger kostenfrei verfügbar und bieten detaillierte Einblicke in die Fondsaktivitäten und die Vermögenssituation.

Zusätzlich sind KVGs dazu angehalten, ihre Compliance mit ESG-Kriterien (Environmental, Social, Governance) offenzulegen, wenn diese vorab als Charakteristikum des Immobilienfonds kommuniziert wurden. Diese Offenlegung ermöglicht es Investoren, die Einhaltung nachhaltiger Standards bei ihrer Investition zu beurteilen.

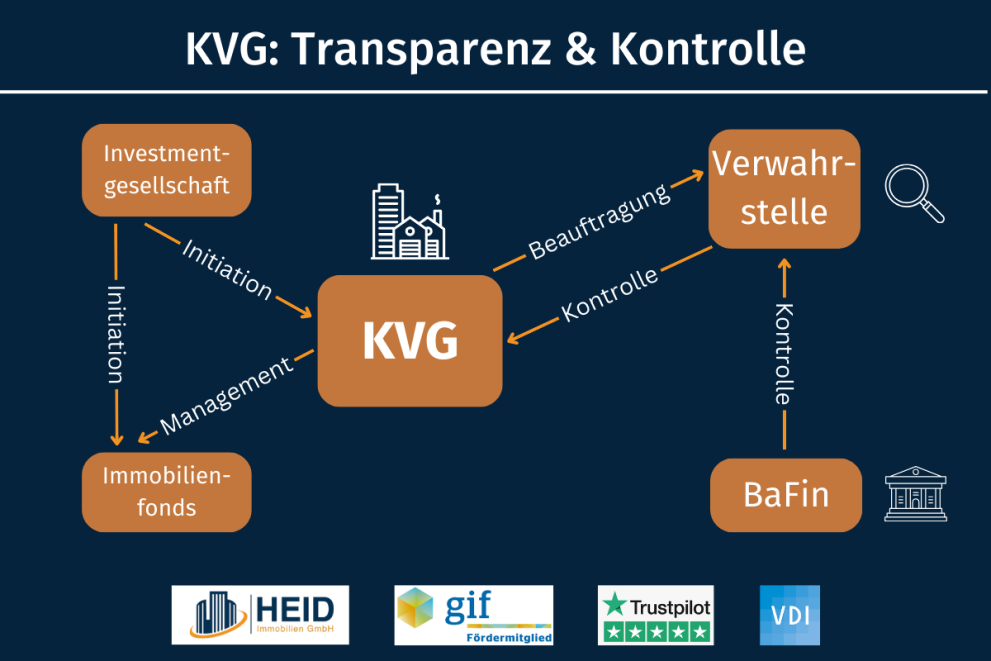

Wie beaufsichtigt die Verwahrstelle eine Immobilien-KVG?

Die Verwahrstelle einer Immobilien-KVG überwacht deren Tätigkeit , um die Interessen der Anleger zu schützen. Sie stellt sicher, dass die KVG ihre Aufgaben ehrlich, sachkundig, sorgfältig und im besten Interesse der Anleger ausführt. Dazu gehört die Vermeidung von Interessenkonflikten und die faire Behandlung aller Anleger. Diese unabhängige Überwachung fördert die Integrität des Marktes und schützt die Anleger.

Infografik zur Kontrolle von Kapitalverwaltungsgesellschaften durch Verwahrstellen der BaFin

Welche Mindestinvestitionssummen gelten üblicherweise bei Immobilienfonds, die von KVGs verwaltet werden?

Die Mindestinvestitionssummen bei Immobilienfonds, die von Kapitalverwaltungsgesellschaften (KVGs) verwaltet werden, variieren in der Regel je nach Fondstyp. Bei offenen Immobilienfonds können Anleger oftmals schon mit geringen Beträgen investieren. Das macht solche Fonds für eine breite Investorenschicht attraktiv. Geschlossene Immobilienfonds hingegen richten sich meist an Investoren mit größerem Kapital, da diese Fonds in der Regel ein spezifisches Investitionsobjekt haben und das Kapital über einen festgelegten Zeitraum binden. Die Mindestinvestition kann hier deutlich höher sein und sich im Bereich von mehreren zehntausend bis hin zu mehreren hunderttausend Euro bewegen.

Inwieweit sind Investitionen in einen von einer KVG verwalteten Immobilienfonds steuerlich relevant?

Erträge aus Immobilienfonds, die von einer Kapitalverwaltungsgesellschaft (KVG) betreut werden, sind steuerlich in der Regel als Erträge aus Kapitalvermögen zu behandeln. Auf diese wird eine Kapitalertragssteuer von 25 Prozent erhoben.

Bei offenen Immobilienfonds profitieren Anleger jedoch von einer Teilfreistellung: Bis zu 60 Prozent der Ausschüttungen und des Veräußerungsgewinn sind steuerfrei, bei Immobilienfonds mit Anlageschwerpunkt im Ausland sogar 80 Prozent. Stattdessen werden Erträge auf Fondsebene mit 15 Prozent Körperschaftssteuer belegt. Um die steuerliche Mindestbelastung sicherzustellen, kommt bei offenen Immobilienfonds eine jährliche Vorabpauschale zum Tragen, die als Vorauszahlung auf die erwarteten Erträge dient.

Da Immobilienfonds seit dem Jahr 2018 als steuervereinfacht gelten, wird die zu zahlende Steuer direkt von der Depotbank oder dem Emittenten berechnet und eingezogen. Anleger profitieren zusätzlich von einem Sparerfreibetrag in Höhe von 801 Euro für Einzelpersonen und 1.602 Euro für Ehepaare, für den sie einen Freistellungsauftrag bei der jeweiligen Bank einrichten müssen.

Bewertung von Immobilienfonds bei Heid

Sie haben noch eine Frage oder benötigen fachkundige Expertise bei der Bewertung Ihrer Immobilie? Mit mehr als 140 öffentlich bestellten und vereidigten Sachverständigen in ganz Deutschland verfügt die Heid Immobilien GmbH über genügend erfahrene Experten für die Bewertung von Immobilienfonds. Zudem bieten wir Ihnen eine fundierte Immobilien-Investmentberatung.

Unsere fachgerechte und objektive Immobilienbewertung für Fondsanleger erfolgt nach Zeilenbewertung und im Einklang mit den gesetzlichen Vorgaben. Für Fondsmanager, die eine neue Immobilie in ihr Portfolio aufnehmen möchten, nehmen wir zudem persönliche Besichtigungen zur Bewertung der Vermögensgegenstände vor. Mit unserer jahrelangen Expertise erstellen wir Gutachten, die gerichtsfest sind und von offiziellen Stellen wie dem Finanzamt anerkannt werden.

Vereinbaren Sie jetzt eine kostenlose Erstberatung mit unseren Experten und lassen Sie Ihre Immobilie von unseren Fachleuten bewerten. Rufen Sie uns unter 0800 - 90 90 282 an oder schicken Sie das Kontaktformular ab. Wir freuen uns auf Ihre Anfrage!