Wenn Sie eine Immobilie erben und dieses Erbe annehmen, müssen Sie in der Regel Erbschaftssteuer auf die Immobilie zahlen. Ihr Verwandtschaftsgrad zum Verstorbenen und der Wert der geerbten Immobilie entscheiden über die genaue Höhe der Erbschaftssteuer. Welche Freibeträge und Steuersätze es in Deutschland gibt, was sich 2023 geändert hat und wann die Erbschaftssteuer auf Immobilien entfällt, erfahren Sie im Folgenden.

Das Wichtigste in Kürze

- Stirbt ein Immobilieneigentümer, reibt sich der Staat die Hände. Denn auf ein Grundstück, ein Haus und eine Eigentumswohnung fällt Erbschaftssteuer an.

- Je nachdem, in welchem Verhältnis Sie zum Erblasser standen, gewährt Ihnen der Staat gewisse Freibeträge, bevor Sie Erbschaftssteuer zahlen müssen.

- Die gesetzliche Grundlage der Besteuerung ist das Erbschaftssteuer- und Schenkungsgesetz (ErbStG).

- Möglichkeiten, Erbschaftssteuern zu senken, sind die Eigenheim-Sonderregelung, Nachlassverbindlichkeiten, Vermietung sowie die Einreichung eines Verkehrswertgutachtens. Zudem entfällt die Erbschaftssteuer, wenn die Erben selbst in das Haus oder die Eigentumswohnung einziehen.

Berechnungsgrundlagen für die Erbschaftssteuer

Grundsätzlich gilt: Für die Berechnung der Erbschaftssteuer dient das gesamte vererbte Vermögen als Grundlage. Wenn Sie nur eine Immobilie erben, berechnet das Finanzamt den Steuersatz allein auf Basis des Marktwertes der Immobilie – dem sogenannten Verkehrswert. Erben Sie auch anderes Vermögen, wird das bei der Festlegung der Erbschaftssteuer ebenfalls berücksichtigt. Die gesetzliche Basis für die Erbschaftssteuer und wie sie berechnet wird, ist das Erbschaftssteuer- und Schenkungsgesetz (ErbStG).

Leseempfehlung: Der Schenkungsteuer widmen wir uns in eigenen Ratgebern (Immobilienbewertung bei Schenkung, Spartipps zur Schenkungsteuer).

Erbschaftssteuer-Freibeträge

Bei einer Erbschaft gelten bestimmte Freibeträge, die Ihnen das Finanzamt gemäß § 16 ErbStG zugesteht. Liegt der Wert Ihres Erbes unterhalb der Freibetragsgrenzen, müssen Sie grundsätzlich keine Erbschaftssteuer zahlen. Liegt er darüber, fällt Erbschaftssteuer auf das Haus, die Wohnung oder das Grundstück an.

Je nachdem, in welchem verwandtschaftlichen Verhältnis Sie zum Verstorbenen gestanden haben, fallen die Freibeträge unterschiedlich hoch aus. Dabei gilt grundsätzlich: Je enger der Verwandtschaftsgrad, desto höher der Freibetrag.

Wichtig: Je nach Verwandtschaftsgrad werden Erben in unterschiedliche Erbschaftssteuerklassen eingeteilt. Sie haben nichts mit der üblichen Steuerklasse zu tun, der die Erben angehören. Sie dient dem Finanzamt ausschließlich für die Berechnung der Erbschaftssteuer. Wir schlüsseln die Erbschaftssteuerklassen im Abschnitt „Erbschaftssteuersätze auf Immobilien“ auf. Aus der nachfolgenden Tabelle ersehen Sie, welche Freibeträge auf die Erbschaftssteuer gelten, wenn Ehegatte oder Lebenspartner, Tochter oder Sohn, Adoptivkinder, Enkel, Urenkel, Neffe oder Nichte, Brüder und Schwestern, Tanten und Onkel, Schwiegerkinder oder andere Verwandte die Immobilie erben.

Folgende Freibeträge gibt es bei der Erbschaftssteuer:

| Erbschaftssteuerklasse | Verwandtschaftsgrad zum/zur Verstorbenen | Freibetrag |

|---|---|---|

| l | Ehepartner | 500.000 € |

| l | leibliche Kinder, Stief- und Adoptivkinder; Enkel, deren Eltern schon verstorben sind | 400.000 € |

| l | Enkel | 200.000 € |

| l | Eltern & Großeltern | 100.000 € |

| ll | Geschwister, Nichten, Neffen, Stiefeltern, Schwiegerkinder | 20.000 € |

| lll | Nicht verwandte und entfernt verwandte Erben | 20.000 € |

Selbst für den Cousin oder die Großnichte gilt im Hinblick auf die Erbschaftssteuer ein Freibetrag von 20.000 Euro. Interessant, wie wenig der Staat Brüdern und Schwestern des Verstorbenen zugesteht. Der Freibetrag für Geschwister in Bezug auf die Erbschaftssteuer liegt bei nur 20.000 €. Das ist genauso hoch wie für jeden x-beliebigen Erben ohne Verwandtschaftsgrad.

Interessantes Detail: Der Freibetrag bei einer Erbschaft ist fünf Mal so hoch wie bei einer Schenkung.

Beispiel: Sie erben die Wohnung Ihres Großvaters, die 150.000 Euro wert ist. Weil der Freibetrag für Enkel bei 200.000 € liegt, überschreiten Sie den Freibetrag nicht. Sie müssen in diesem Fall keine Erbschaftssteuer zahlen.

Wichtig: Vererbter Hausrat, zum Beispiel Kleidungsstücke oder Wäsche, bleibt laut § 13 ErbStG für Personen der Erbschaftssteuerklasse I bis zu einem Gesamtwert von 41.000 Euro steuerfrei. Bewegliche Gegenstände, die nicht zum Hausrat gehören, sind bis 12.000 Euro steuerfrei. Ausgeschlossen sind hiervon Zahlungsmittel, Wertpapiere, Münzen, Edelmetalle, -steine und Perlen. Für Personen der Steuerklassen II und III beträgt der Steuerfreibetrag für Hausrat und andere bewegliche Gegenstände 12.000 Euro insgesamt.

Der Freibetrag für die Erbschaftssteuer kann durch spezifische Freibeträge wie den Versorgungsfreibetrag, den Freibetrag für Hausrat sowie einen Freibetrag für sonstige Güter aufgestockt werden.

Erbschaftssteuersätze auf Immobilien

Wenn das Finanzamt den Freibetrag vom Immobilienwert abgezogen hat und ein Restbetrag übrigbleibt, müssen Sie auf diesen Restbetrag Erbschaftssteuer zahlen. Je nachdem, wie hoch er ist und welcher Erbschaftssteuerklasse Sie angehören, gelten laut § 19 ErbStG unterschiedliche Steuersätze:

| Restbetrag | Erbschaftssteuerklasse l | Erbschaftssteuerklasse ll | Erbschaftssteuerklasse lll |

|---|---|---|---|

| bis 75.000 € | 7% | 15% | 30% |

| bis 300.000 € | 11% | 20% | 30% |

| bis 600.000 € | 15% | 25% | 30% |

| bis 6 Mio. € | 19% | 30% | 30% |

| bis 13 Mio. € | 23% | 35% | 50% |

| bis 26 Mio. € | 27% | 40% | 50% |

| ab 26 Mio. € | 30% | 43% | 50% |

Der Gesetzgeber unterscheidet bei Erbschaft und Schenkung zwischen drei Steuerklassen (§ 15 ErbStG). Erbschaftssteuerklasse I umfasst den Ehepartner/Lebenspartner, Kinder und Stiefkinder sowie deren Abkömmlinge (Kinder, Enkel, Urenkel).

Unter Erbschaftssteuerklasse II fallen Geschwister, deren Nachkommen ersten Grades (also Neffen und Nichten des Verstorbenen), Stiefeltern, Schwiegereltern, Schwiegersohn und Schwiegertochter. Außerdem gehören geschiedene Ehepartner sowie ehemalige Lebenspartner einer aufgehobenen Lebenspartnerschaft zur Steuerklasse II, falls Sie mit einem Anteil bedacht werden.

Tanten und Onkel sind ebenso wie Cousins und Cousinen nicht nah genug verwandt für die steuerlich günstigere Klasse und gehören ebenso wie Freunde, Nachbarn, Pflegekräfte oder nicht eingetragene Lebenspartner der Erbschaftssteuerklasse III an.

Eltern und Großeltern zählen bei einer Erbschaft zu Steuerklasse I, bei einer Schenkung zu Steuerklasse II. Alle nicht aufgeführten Beschenkten beziehungsweise Erben zahlen die Höchstsätze der Erbschaftssteuerklasse III.

Beispiel: Sie erben ein Haus, das 400.000 Euro wert ist. Weil Sie mit dem Verstorbenen befreundet, aber nicht verwandt waren, gilt für Sie die Freibetragsgrenze von 20.000 Euro. Somit verbleiben nach Abzug des Freibetrags 380.000 Euro zu versteuerndes Vermögen. Hier gilt der Steuersatz von 30 Prozent. Sie müssen also 114.000 Euro Erbschaftssteuer zahlen.

Leseempfehlung: Erfahren Sie in unseren Ratgebern, wie die steuerliche Wertermittlung von Immobilien generell funktioniert und wie Sie Abschreibungen für Abnutzung geltend machen können.

So senken Sie die Erbschaftssteuer auf Immobilien

Katharina Heid verrät im Gespräch im UnternehmerJournal TV, wie die Heid Immobilienbewertung die Schätzwerte von Steuerberatern so korrigieren konnte, dass die Erben die Immobilie sogar ohne Erbschaftssteuer erhalten haben.

Bei der Erbschaftssteuer gibt es verschiedene Möglichkeiten, die Sie nutzen können, um eine geringere Steuerzahlung zu erzielen:

Nachlassverbindlichkeiten

Sie können sogenannte Nachlassverbindlichkeiten angeben, welche Ihre Steuerlast mindern. Dazu gehören zum Beispiel Schulden des Erblassers, Kosten für die Beerdigung, die Gebühren für den Erbschein oder die Testamentseröffnung. Ohne Nachweise erkennt das Finanzamt dafür pauschal 10.300 Euro an (§ 10 ErbStG).

Niedrigere Steuergrundlage durch Verkehrswertgutachten

Grundsätzlich ist es möglich, dass das Finanzamt den Wert der Immobilie höher ansetzt, als er tatsächlich ist. Eine niedrigere steuerliche Wertermittlung durch den Fiskus ist unwahrscheinlich. Der Grund dafür: Das Finanzamt besichtigt die Immobilie nicht vor Ort, um ihren Wert festzulegen, sondern nimmt nur eine grobe Schätzung des Wertes vor.

Das Problem dabei: Dieser festgelegte Grundwert wirkt sich entscheidend auf die anfallende Erbschaftssteuer aus und sorgt für einen höheren Steuersatz.

Die Höhe der Erbschaftssteuer kann durch ein Verkehrswertgutachten eines Sachverständigen meist gesenkt werden. Die Kosten für das Gutachten nach Baugesetzbuch (§ 194 BauGB) liegen für ein Haus oder eine Wohnung bei rund 2.890 Euro, können aber ebenfalls vom Steuerbetrag abgezogen werden.

Ein unabhängiges Verkehrswertgutachten beruht auf einer Besichtigung vor Ort und kommt häufig zu dem Schluss, dass der Immobilienwert deutlich niedriger anzusetzen ist als vom Finanzamt festgelegt.

Das Gute daran: Ein öffentlich bestellter und vereidigter Sachverständiger berechnet den Verkehrswert der Immobilie für die Erbschaftssteuer nach gesetzeskonformen Bewertungsmethoden, weswegen sein Verkehrswertgutachten von Behörden und Gerichten akzeptiert wird.

Die Erbschaftssteuer auf Immobilien lässt sich optimieren. Mit einem Gutachten zum niedrigeren gemeinen Wert lassen sich Freibeträge gezielt ausschöpfen.

Ing. André Heid M.Sc.

Im folgenden Beispiel zeigen wir auf, wie viel Erbschaftssteuer Sie mit Hilfe eines Immobiliensachverständigen sparen können:

| Grobe Schätzung des Finanzamts | Mit unabhängigem Verkehrswertgutachten |

|---|---|

| Grober Immobilienwert: 320.000 € | Ermittelter Immobilienwert: 270.000 € |

| Gesetzlicher Freibetrag: 20.000 € | Gesetzlicher Freibetrag: 20.000 € |

| Zu versteuernder Restbetrag: 300.000 € | Zu versteuernder Restbetrag: 250.000 € |

| 300.000 € x 0,3 (= Steuersatz von 30%)

= 90.000 € Erbschaftssteuer |

250.000 € x 0,3 (= Steuersatz von 30%)

= 75.000 € Erbschaftssteuer |

| Differenz: 15.000 € | |

Vergünstigung bei vermieteten Immobilien

Erben Sie ein Grundstück, Haus oder eine Wohnung, die vermietet ist, gesteht Ihnen das Finanzamt eine Vergünstigung von 10 Prozent zu. Das heißt: Sie müssen nur auf 90 Prozent des Immobilienwertes Erbschaftssteuer zahlen. Galt dieser Vorteil bislang nur für Immobilien innerhalb Europas, können Betroffene sie dank des Jahressteuergesetzes 2024 auch anwenden, sofern mit dem jeweiligen Drittstaat ein Informationsaustauschabkommen bezüglich der Erbschaftsteuer besteht.

Beispiel: Berechnet das Finanzamt, dass Sie auf das von Ihrem Großvater geerbte Haus mit einem Verkehrswert von 370.000 Euro eigentlich ohne Vermietung 51.000 Euro Erbschaftssteuer zahlen müssten, sind es bei einer Vermietung immerhin 5.100 Euro weniger.

| Verkehrswert der Immobilie | 370.000 € |

| Freibetrag für Enkel | 200.000 € |

| Zu versteuernder Betrag | 170.000 € |

| Erbschaftssteuer (30 %) | 51.000 € |

| Finale Erbschaftssteuer mit 10 % Abzug wegen Vermietung | 45.900 € |

Sonderregelungen beim Eigenheim

Wenn Ehegatten, Lebenspartner oder Kinder das Familienheim des Verstorbenen erben, gibt es eine Sonderregelung. Hierbei gelten laut § 13 ErbStG besondere Voraussetzungen, die alle erfüllt sein müssen, damit die Erbschaft der Immobilie steuerfrei bleibt:

- Der Erblasser hat die Immobilie unmittelbar vor seinem Tod selbst bewohnt.

- Der Erbe wird die Immobilie die kommenden 10 Jahre selbst bewohnen.

- Zusätzliche Voraussetzung bei der Vererbung des Hauses an Kinder des Erblassers: Die Grundfläche der Immobilie darf 200 m² nicht überschreiten. Ist das geerbte Grundstück größer, muss die restliche Fläche, die über 200 m² hinaus geht, versteuert werden. Für Ehegatten/Lebenspartner gilt diese Einschränkung nicht.

Wichtig: Es gibt eine sogenannte Behaltenspflicht. Wenn Sie vor Ablauf der Zehn-Jahres-Frist aus der Immobilie ausziehen oder sie verkaufen, müssen Sie rückwirkend die volle Erbschaftssteuer auf die Immobilie zahlen. >> Mehr zur Spekulationssteuer lesen!

Wer eine selbst bewohnte Immobilie erbt, kann von vollständiger Steuerfreiheit profitieren – aber nur, wenn die Voraussetzungen genau eingehalten werden.

Ing. André Heid M.Sc.

Verschonungsregel: Erbschaftssteuer bei Betriebsvermögen

Seit jeher gilt, dass die Übertragung von Betrieben im Hinblick auf Schenkungs- oder Erbschaftssteuer begünstigt wird. Dies hat den Hintergrund, dass der Gesetzgeber den Fortbestand des Unternehmens nicht durch eine hohe Steuerlast gefährden möchte.

Einst wurde Betriebsvermögen vom Gesetzgeber pauschal begünstigt, wenn es um die Erbschaftssteuer ging. Doch das führte zu Missbrauch der großzügigen Auslegungen. Nun gilt: Der Wert der Erbmasse wird beim Betriebsvermögen verkehrswertnah angesetzt. Im zweiten Schritt greifen unter bestimmten Voraussetzungen Verschonungsregeln sowie ein neuer Abzugsbetrag. Dabei gibt es zwei Varianten. Für beide Verschonungsregeln lässt sich festhalten:

- Der Betrieb muss mittelfristig fortgeführt werden.

- Es dürfen keine beziehungsweise kaum Lohnkürzungen beziehungsweise Entlassungen vorgenommen werden.

- Das Verwaltungsvermögen darf nicht aufgebläht werden.

Gut zu wissen: Als Verwaltungsvermögen wird Unternehmensvermögen bezeichnet, das für die Fortführung des Betriebs nicht zwingend notwendig ist.

Optionsverschonung

Diese Verschonungsregel sieht eine vollständige Steuerbefreiung vor. Sie gilt allerdings nur, wenn

- der Betrieb 7 Jahre fortgeführt wird,

- das Verwaltungsvermögen maximal 10 Prozent beträgt,

- eine Lohnsummenregel von 700 Prozent eingehalten wird.

Regelverschonung

Wird der Betrieb fünf Jahre fortgeführt und hält die sogenannte Behaltensfrist ein, gewährt der Gesetzgeber einen Wertabschlag von 85 Prozent bei der Ermittlung der Erbschaftssteuer sowie einen gleitenden Abzugsbetrag von bis zu 150.000 Euro (vgl. § 13a ErbStG). Um diese Regelverschonung in Anspruch nehmen zu können, darf der Anteil des Verwaltungsvermögens am Gesamtvermögen höchstens 50 Prozent betragen. Die Lohnsumme innerhalb der fünf Jahre muss mindestens 400 Prozent¹ der Ausgangslohnsumme betragen.

Hinweis: Einen Vorgeschmack, wie Sie die Erbschaftssteuer auf Immobilien umgehen, verraten wir im verlinkten Beitrag. Für die Umsetzung wenden Sie sich bitte an Ihren Steuerberater.

Sie sind Steuerberater und möchten mehr darüber wissen, wie eine fachkundige Immobilienbewertung Ihnen und Ihren Mandaten helfen kann? Rufen Sie uns gleich unter 0800 – 90 90 282 an oder laden Sie unsere Broschüre für Steuerberater herunter.

Das hat sich bei der Erbschaftssteuer auf Immobilien seit 2023 geändert

Der Gesetzgeber meint es nicht gut mit den Hinterbliebenen. Insbesondere bei der Erbschaftssteuer auf Immobilien schlägt der Fiskus seit 2023 enorm zu. Ein Haus, das im Zuge der Berechnung der Erbschaftssteuer bislang 500.000 Euro wert war, wird seitens des Finanzamts jetzt locker mit 50 Prozent Aufschlag bedacht. Die Berechnungsgrundlage für die Erbschaftssteuer auf die Immobilie erhöht sich 2023 in diesem Beispiel auf 750.000 Euro oder mehr.

Möglich machen es folgende Neuregelungen zur Bewertung, die aktuelle Verkaufspreise widerspiegeln und die Kassen füllen sollen:

- Nutzungsdauer: Wohnimmobilien wie einem Haus oder einer Eigentumswohnung wird fortan eine Gesamtnutzungsdauer von 80 anstatt bisher 70 Jahren unterstellt. Dadurch drückt der Staat die Alterswertminderung und erhöht somit den Restwert der geerbten Immobilie.

- Regionalfaktor: Einen Aufpreis gibt es nun auch für Immobilien in beliebten Regionen mit Einwohner-Zustrom. Am Ende der Verkehrswertermittlung wird das vorläufige Ergebnis mit dem Regionalfaktor multipliziert. In Hamburg liegt der Regionalfaktor mit 1,75 am höchsten. Das bedeutet: In Hamburg wird der ermittelte Wert der Immobilie für die Erbschaftssteuer aufgrund der Lage aus heiterem Himmel fast verdoppelt!

- Sachwertfaktor: Mit der Einführung des Sachwertfaktors für die Berechnung der Erbschaftssteuer auf Immobilien erhöht sich deren Steuerwert erheblich. Denn dieser Marktanpassungsfaktor bildet durch Einbeziehung der Kaufpreise für vergleichbare Objekte die Marktlage ab. Diese ist seit Langem deutlich höher als der reine Sachwert.

Wird der Wert der Immobilie mittels Sachwertverfahren berechnet, bezieht sich das Ergebnis eigentlich auf die Baukosten. Nun sorgen Sachwert- und Regionalfaktor dafür, dass eine Anpassung an die Marktsituation erfolgt, was die Erbschaftssteuer stark in die Höhe schießen lässt.

Erleichterungen durch das Jahressteuergesetz 2024 sind vergleichsweise gering: Unter anderem wird die Stundungsregelung (§ 28 Abs. 3 ErbStG) auf sämtliche zu Wohnzwecken erworbene Grundstücke ausgeweitet. Bislang galt sie nur bei Selbstnutzung einer geerbten Wohnimmobilie, nun auch für vermietete.

Erbschaftssteuer berechnen

Die Höhe der Erbschaftssteuer hängt hauptsächlich vom Verwandtschaftsgrad zum Verstorbenen und damit vom Freibetrag des Erben ab.

Erbschaftssteuer-Rechner

Um eine ungefähre Vorstellung zu erhalten, wie viel von Ihrem Erbe sich das Finanzamt unter den Nagel reißen wird, tragen Sie die bitte folgende Summen in Euro in unserem Erbschaftssteuer-Rechner ein:

- Privatvermögen: Barvermögen einschließlich Bankschließfach, Konten, Aktiendepot, Schmuck, Wertgegenstände (Sammlungen, Autos etc.)

- Hausrat: Tragen Sie hier den ungefähren Wert des Hausrats ein. In Erbschaftssteuerklasse I sind 41.000 Euro steuerfrei, in den Erbschaftssteuerklassen II und III lediglich 12.000 Euro. Bitte tragen Sie dennoch den kompletten Wert ein.

- Betriebsvermögen: Wir gehen davon aus, dass Sie den Betrieb ohne wesentlich Lohnsenkungen fortführen. Denn dann sind 85 Prozent des Betriebsvermögens steuerfrei. Bitte dennoch den vollständigen momentanen Wert eintragen.

- Renditeimmobilien: Eine vom Erblasser selbstbewohnte Immobilie wird steuerfrei vererbt. Tragen Sie hier bitte nur den Verkehrswert der anderen Immobilien und Grundstücke ein.

- Nachlassverbindlichkeiten: Die Erbfallkosten werden abgezogen, bevor feststeht, ob der Freibetrag überschritten wird. 10.300 Euro erkennt das Finanzamt pauschal an. Höhere Ausgaben (Schulden des Erblassers, Einkommensteuernachzahlung, Bestattungskosten, Grabpflege) müssen Sie nachweisen.

Rechenbeispiel: Erbschaftssteuer für Neffen & Nichten

Ein kleines Rechenbeispiel, um die Höhe der Erbschaftssteuer für einen Neffen zu ermitteln:

Per Testament vermacht der Erblasser seinem Neffen eine kleine, renovierungsbedürftige Wohnung. Ein Sachverständiger ermittelt einen Wohnungswert von 60.000 Euro. Der Neffe muss darauf 6.000 Euro Erbschaftssteuer für die Immobilie abführen.

Rechenweg: Der Freibetrag für Neffen beträgt laut Gesetz nur 20.000 Euro. Das darüber hinausgehende Erbe wird mit dem Steuersatz der Steuerklasse II berechnet.

- Wert der Wohnung: 60.000 Euro

- Freibetrag für Neffen: 20.000 Euro

- Zu versteuernder Betrag: 60.000 Euro – 20.000 Euro = 40.000 Euro

- Steuersatz für Steuerklasse II (Neffen): Bei einer Summe bis 75.000 Euro sind es 15 %

Erbschaftssteuer für den Neffen: 40.000 Euro x 0,15 = 6.000 Euro

Dasselbe gilt für Nichten, Brüder und Schwestern des Verstorbenen. Onkel, Tanten, sowie alle weiter entfernten Verwandten und Nicht-Verwandte bezahlen in diesem Beispiel mehr (nämlich 12.000 €), da sie in Erbschaftssteuerklasse III einen höheren Prozentsatz (30 %) entrichten müssen. Der Prozentsatz richtet sich nach dem Immobilien- beziehungsweise Grundstückswert.

Checkliste Erbschaft mit Immobilie – Schritt für Schritt

Wie Sie bei einer Erbschaft richtig vorgehen, regelt das Erbschaftssteuer- und Schenkungssteuergesetz (kurz: ErbStG). Hierbei müssen Sie die folgenden Punkte beachten:

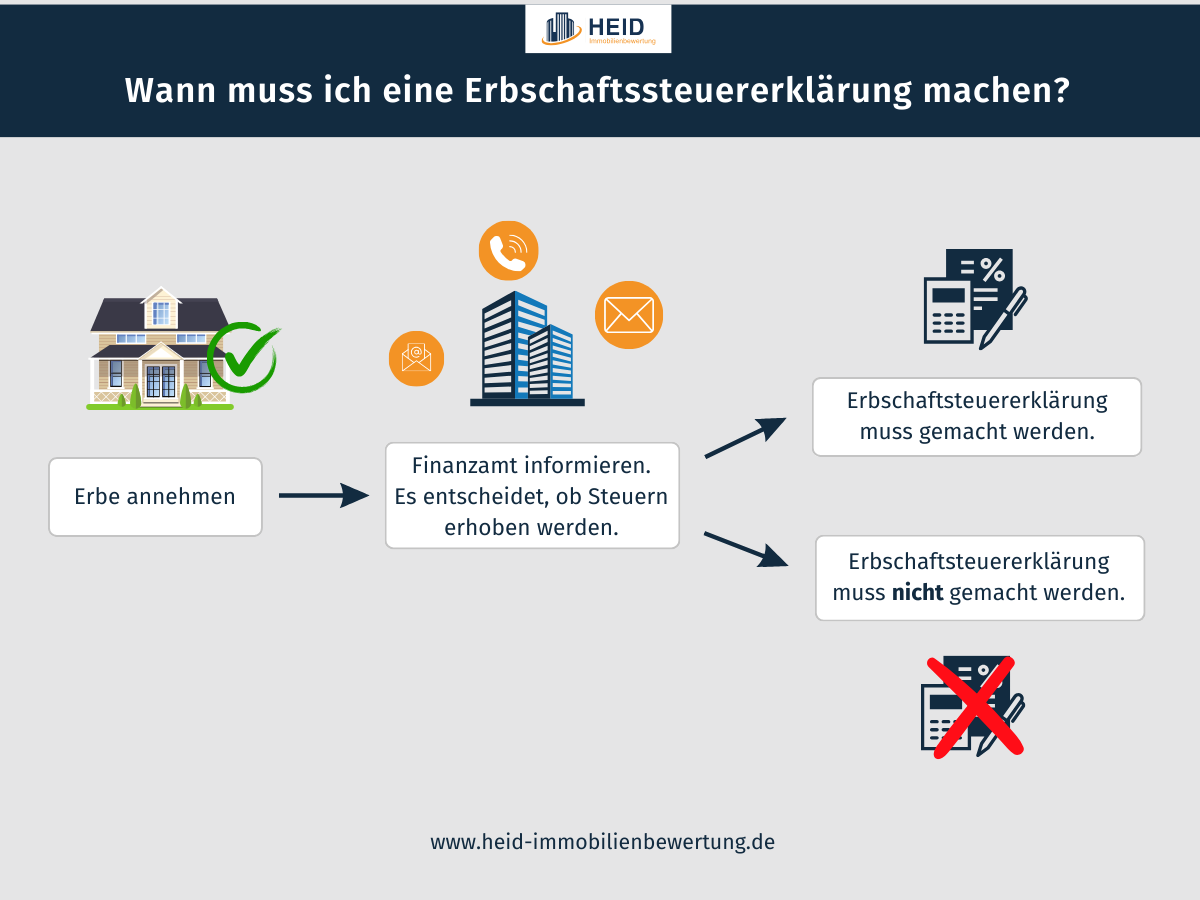

Schritt 1: Sie entscheiden, ob Sie das Erbe annehmen oder ausschlagen.

Nehmen Sie es an, müssen Sie beim Finanzamt das Erbe anzeigen. Lehnen Sie die Erbschaft ab, müssen Sie das Finanzamt nicht informieren, weil Sie in diesem Fall keine Erbschaftssteuer zahlen müssen. Dann entfallen die nachfolgenden Schritte.

Schritt 2: Sie informieren das Finanzamt.

Innerhalb von drei Monaten müssen Sie das Finanzamt über die Erbschaft informieren. Wichtig: Die Steuererklärung für die geerbte Immobilie müssen Sie an das Finanzamt senden, das zuletzt für den Verstorbenen zuständig war, nicht an Ihr eigenes.

Dafür reicht ein formloses Schreiben, in dem laut § 30 ErbStG die folgenden Angaben enthalten sein sollten:

- Vor- und Nachname, Beruf und Adresse des Erblassers

- Vor- und Nachname, Beruf und Adresse des Erben

- Todestag und Sterbeort des Erblassers

- Gegenstand und Wert des Erbes

- Rechtsgrund des Erwerbs wie gesetzliche Erbfolge oder Vermächtnis (bei Testament)

- Art des Verhältnisses zum Erblasser, zum Beispiel der Verwandtschaftsgrad

- Informationen, wenn Sie schon früher Zuwendungen vom Erblasser erhalten haben (Art, Wert und Zeitpunkt der Zuwendungen). Damit sind in der Regel größere Schenkungen wie ein Auto oder eine Immobilie gemeint, bei denen einen Pflichtteilergänzungsanspruch für spätere Miterben besteht. Die gesetzlichen Regelungen zu diesem Thema finden Sie im Bürgerlichen Gesetzbuch in den §§ 2303 bis 2352 BGB.

Achtung: Versuchen Sie Ihre Erbschaft zu verheimlichen und melden sie das Erbe nicht an, können Sie sich der Steuerhinterziehung schuldig machen. Wenn Sie dem Finanzamt Ihre Erbschaft nicht melden, erfährt es trotzdem von Banken oder anderen Behörden wie dem Standesamt, Gerichten oder Notaren von Todesfällen oder Angaben, die relevant für die Erbschaftssteuer sind. Denn laut § 33 und § 34 ErbStG sind sie dazu verpflichtet, diese Angaben an das Finanzamt weiterzuleiten. Verschweigen lohnt sich daher in keinem Fall.

Schritt 3: Das Finanzamt entscheidet, ob Sie eine Erbschaftssteuererklärung machen müssen.

Es informiert Sie über die Entscheidung mit einem Schreiben. Wenn das Finanzamt entscheidet, dass Sie keine Steuererklärung für die Erbschaft machen müssen, entfallen alle nachfolgenden Schritte. Bewahren Sie in diesem Fall den Bescheid gut auf.

Schritt 4: Sie machen die Steuererklärung für die geerbte Immobilie.

Wenn das Finanzamt entscheidet, dass Sie eine Steuererklärung für die geerbte Immobilie abgeben müssen, füllen Sie zwei Dokumente aus:

- den sogenannten Mantelbogen: In diesem Formular machen Sie grundlegende Angaben zur Erbschaft. Wenn es mehrere Erben gibt und Sie eine gemeinsame Erbschaftssteuererklärung abgeben, müssen Sie den Mantelbogen nur einmal ausfüllen. Wenn jeder Erbe eine einzelne Erbschaftssteuererklärung macht, muss jeder Erbe auch einen vollständigen Mantelbogen ausfüllen und vorlegen.

- die Anlage: Hier müssen Sie etwas genauere Angaben zur Erbschaft machen. Wenn es mehrere Erben gibt, müssen alle Erben die Anlage einzeln ausfüllen. Anschließend geben Sie alle Anlagen mit der gemeinsamen Steuererklärung beim zuständigen Finanzamt ab.

Zudem müssen Sie ein Verzeichnis der zum Nachlass gehörenden Gegenstände und Vermögenswerte erstellen und es dem Finanzamt mit Ihrer Steuererklärung übermitteln (§ 31 ErbStG). Grundsätzlich können Sie Vordrucke nutzen, die die Finanzämter der verschiedenen Bundesländer zur Verfügung stellen. Wenn es einen Nachlassverwalter oder Testamentsvollstrecker gibt, kümmert er sich um die Steuererklärung für Ihre Erbschaft.

Expertentipp: Reichen Sie ein aktuelles Verkehrswertgutachten ein und reduzieren Sie somit die Höhe der Erbschaftssteuer. Haben Sie Haus oder Wohnung im Jahr 2023 geerbt, muss das Verkehrswertgutachten aufgrund der gesetzlichen Änderungen aus diesem Jahr sein beziehungsweise unter Einbezug der erhöhten Nutzungsdauer sowie Sachwert- und Regionalfaktor erstellt worden sein.

Schritt 5: Das Finanzamt prüft Ihre Angaben.

Auf Basis der Informationen zum geerbten Vermögen prüft das Finanzamt, ob Sie Erbschaftssteuer zahlen müssen. Je nach Verwandtschaftsgrad gelten dabei unterschiedliche Freibeträge und Steuersätze. Kommt das Finanzamt zum Ergebnis, dass Erbschaftssteuer anfällt, fordert es Sie zur Zahlung auf. Bis Sie den Bescheid erhalten, können ein bis zwei Jahre vergehen.

Häufige Fragen zur Erbschaftssteuer auf Immobilien

Im Folgenden beantworten wir Ihnen alle grundlegenden Fragen zur Erbschaftssteuer auf Immobilien. Nur eine Antwort auf die moralische Frage, warum Geschwister im Vergleich zu Kindern und Enkeln des Verstorbenen viel zu früh Erbschaftssteuer bezahlen müssen, kennen wir leider nicht.

Muss ich Erbschaftssteuer zahlen, wenn ich ein Haus erbe?

Ja, als Erbe von einem Grundstück, einem Haus, einer Wohnung oder einer anderen Art von Immobilie sind Sie verpflichtet, Erbschaftssteuer zu entrichten. Entspricht der Wert Ihrer Erbschaft allerdings weniger als der Ihnen zustehende Freibetrag, fällt keine Erbschaftssteuer an. Die Höhe des Freibetrags hängt vom Verwandtschaftsverhältnis zum Erblasser ab.

Wann fällt Erbschaftssteuer auf eine Immobilie an?

Grundsätzlich gilt: Erbschaftssteuer auf Immobilien müssen Sie immer dann zahlen, wenn jemand stirbt und Sie ein Grundstück, eine Wohnung oder ein Haus erben und Sie dieses Erbe annehmen. Das gilt nicht nur für Immobilien, sondern auch für jede andere Art von geerbtem Vermögen. Sämtliche gesetzlichen Regelungen zur Erbschaftssteuer sind im Erbschaftssteuer- und Schenkungssteuergesetz (kurz: ErbStG) geregelt.

Wer erhebt die Erbschaftssteuer auf Immobilien?

Eine Erbschaftssteuererklärung verlangt das zuständige Amtsgericht von jedem Erben. Um die Abwicklung der Erbschaftssteuer kümmern sich grundsätzlich die lokalen Finanzämter. Bevor es aber dazu kommt, klärt das Finanzamt erst, ob das Erbe steuerpflichtig ist oder nicht. Denn es kann sein, dass Ihre Erbschaft die Freibetragsgrenze nicht überschreitet. In einem solchen Fall ist keine Erbschaftssteuer auf die geerbte Immobilie fällig.

Wie wird Erbschaftssteuer berechnet?

Die Basis zur Berechnung der Erbschaftssteuer ist seitens des Finanzamts der gemeine Wert zum Zeitpunkt des Erbfalls. Wird kein Verkehrswertgutachten vorgelegt, schätzt das Finanzamt den Wert – oft zu hoch. Ein Verkehrswertgutachten nach § 194 BauGB kann zu einer realistischeren (niedrigeren) Bewertung führen und somit die Steuerlast senken.

Wieviel Erbschaftssteuer zahlen Bruder und Schwester?

Unverständlicherweise betrachtet der Staat Geschwister nicht als enge Verwandte. Der Freibetrag für Bruder und Schwester des Verstorbenen liegt lediglich bei 20.000 Euro. Wie viel Erbschaftssteuer Geschwister tatsächlich bezahlen müssen, hängt von der Höhe des Erbes ab. Sie gehören Erbschaftssteuerklasse II an. Die Prozente und Beträge stehen im Abschnitt „Erbschaftssteuersätze auf Immobilien“.

Wieviel Erbschaftssteuer müssen Neffen und Nichten abführen?

Wer seinem Neffen oder seiner Nicht etwas Gutes tun möchte, kann Sie mit bis zu 20.000 Euro im Testament bedenken. Bis zu diesem Betrag ist ein Erbe für Verwandte der Erbschaftssteuerklasse II steuerfrei. Das genügt leider nicht, um eine Immobilie steuerfrei zu vererben. Es sei denn, Nichte und Neffe werden mit der Garage, einem Gartenhaus oder dem Spielplatz im Garten bedacht. Bei Erbschaften über 20.000 Euro beträgt der Steuersatz je nach Wert der Immobilie beziehungsweise des Erbes zwischen 15 und 43 Prozent.

Wie hoch ist die Erbschaftssteuer für Tante und Onkel?

Die Erbschaftsteuer für eine Tante fällt in die Steuerklasse III, da Tanten nicht zu den engsten Familienangehörigen zählen. Dasselbe gilt natürlich bei der Erbschaftsteuer für einen Onkel. Für Erben in der Steuerklasse II gelten folgende Regelungen: Der Freibetrag liegt bei 20.000 Euro. Der Steuersatz hängt vom Wert des steuerpflichtigen Erwerbs (nach Abzug des Freibetrags) ab. Diese haben wir unter „Erbschaftssteuersätze auf Immobilien“ aufgelistet.

Wie hoch ist die Erbschaftssteuer bei Nichtverwandten?

Der niedrigste Erbschaftssteuerfreibetrag liegt bei 20.000 Euro. Ja, Personen, die nicht mit dem Erblasser verwandt sind, haben denselben Freibetrag bei der Erbschaftssteuer, wie dessen Geschwister. Wird der Hundesitter, der Nachbar, der Kamerad aus dem Schachclub oder der flüchtige Bekannte aus der Eckkneipe im Testament mit Grundbesitz bedacht, genießt er denselben Erbschaftssteuerfreibetrag wie Bruder und Schwester des Verstorbenen.

Wie verhält sich eine selbst genutzte Immobilie zur Erbschaftssteuer?

Anstatt die geerbte Immobilie zu verkaufen oder zu vermieten, empfiehlt sich die Eigennutzung. Denn wer in die Immobilie einzieht und dort für mindestens 10 Jahre wohnen bleibt, kann sie im Hinblick auf die Erbschaftssteuer aus der Erbmasse herausrechnen.

Wer ermittelt den Immobilienwert für die Erbschaftssteuer?

Prinzipiell ermittelt das Finanzamt den Immobilienwert, um die Höhe der Erbschaftssteuer festzusetzen. Dieser Einheitswert ist oft wesentlich höher als der eigentliche Verkehrswert, den die Immobilie nach einer Erbschaft wirklich hat. Ein Sachverständiger erstellt Ihnen nach der Erbschaft ein behördenkonformes Wertgutachten für das Haus, Grundstück oder die Wohnung. Da Immobiliensachverständige den Verkehrswert differenzierter berechnen als das Finanzamt, können Sie mit einem Verkehrswertgutachten nach einer Erbschaft häufig deutlich mehr an Erbschaftssteuer sparen, als die Bewertung der Immobilie durch den Gutachter kostet.

Muss ich das Finanzamt über meine Erbschaft informieren?

Eine Erbschaft – ganz gleich, ob Sie eine Immobilie erben, ein Unternehmen oder anderes Vermögen – müssen Sie dem Finanzamt laut § 30 ErbStG innerhalb von drei Monaten mitteilen. Ist ein Testamentsvollstrecker oder ein Nachlassverwalter bestellt, so kümmert er sich um die Steuererklärung.

Wann ist die Erbschaftssteuer fällig?

Muss die Erbschaftssteuer sofort bezahlt werden? Wer die Erbschaft annimmt, muss das Finanzamt binnen drei Monaten davon in Kenntnis setzen. Spätestens nach Aufforderung durch das Finanzamt müssen Erben eine Erbschaftssteuererklärung abgeben. Die Abgabefrist teilt Ihnen das Finanzamt mit. Sobald dem Fiskus alle notwendigen Informationen vorliegen, prüft der Finanzbeamte, ob eine Erbschaftssteuer anfällt und wie hoch diese ist. Sobald der Erbschaftssteuerbescheid bei Ihnen eingeht, sind Sie zur zügigen Zahlung der Erbschaftssteuer auf Ihre geerbten Immobilien und andere Vermögenswerte verpflichtet.

Was sieht die Stundungsregelung für die Erbschaftssteuer auf Immobilien vor?

Je nachdem, wie viel die von Ihnen geerbte Immobilie wert ist, kann es sein, dass Sie eine hohe Summe an Erbschaftssteuer zahlen müssen. Laut § 28 ErbStG wird Erben eine Stundung der Steuerzahlung gewährt (also eine Ratenzahlung), wenn diese die Erbschaftssteuer nur zahlen könnten, indem sie die geerbte Immobilie veräußern. Um einen solchen Verkauf zu verhindern, gewährt der Staat Erben in solchen Situationen die Stundung. Das heißt: In einem solchen Fall müssen Sie einen Antrag beim Finanzamt stellen. Stimmt das Finanzamt dem Antrag zu, müssen Sie auf die Stundungsraten keine Zinsen zahlen. Können Sie die Steuer jedoch zahlen, ohne die Immobilie veräußern zu müssen, wird Ihnen keine Stundung gewährt.

Wann verjährt die Erbschaftssteuer?

Steht fest, wie hoch Ihre Erbschaftssteuer ist, erhalten Sie einen Bescheid vom Finanzamt. Darin wird Ihnen mitgeteilt, bis wann die Zahlung zu leisten ist. Das Finanzamt hat bis zu vier Jahre Zeit, um die Angaben aus Ihrer Erbschaftssteuererklärung zu prüfen und Ihnen einen Bescheid zuzusenden. Die Frist gilt mit Ablauf des Jahres, in dem Sie die Steuererklärung für Ihre Erbschaft gemacht haben. Lässt das Finanzamt diese Frist verstreichen, ist die Erbschaftssteuer verjährt.

Wann entfällt die Erbschaftssteuer auf Immobilien?

Ist der Verkehrswert der Immobilie niedriger als Ihr Freibetrag, stehen die Chancen gut, dass Sie keine Erbschaftssteuer bezahlen müssen. Allerdings erstreckt sich der Freibetrag auf das komplette Vermögen, dass Ihnen durch die Erbschaft zufließt – nicht nur auf die potenzielle Erbschaftssteuer für Haus oder Wohnung.

Für selbstgenutzte Eigentumswohnungen und Häuser gibt es eine legale Möglichkeit, die Erbschaftssteuer auf Immobilien zu umgehen: Selbst einziehen! Bleibt der Hinterbliebene (Ehegatte, Lebenspartner, Kind) nach der Erbschaft für mindestens zehn Jahre in der Immobilie (Hauptwohnsitz!) wohnen, entfällt die Erbschaftssteuer. Grundvoraussetzung ist, dass der Erblasser in der Wohnung oder in dem Haus gelebt haben muss. Einschränkungen gibt es für Kinder, wenn die Immobilie zu groß ist. Bei einer Wohnfläche von mehr als 200 m² werden erbende Kinder doch noch zur Kasse gebeten.

Tipp: Profieren Sie von der Verschonungsregel, wenn Sie einen Betrieb erben!

Erbschaftssteuer auf Immobilien senken

Um die Höhe Ihrer Erbschaftssteuerzahlung zu senken, bietet es sich an, ein unabhängiges Verkehrswertgutachten anzufordern. Damit halten Sie ein vom Gericht und von Behörden anerkanntes Dokument in den Händen, mit dem Sie möglicherweise einen niedrigeren Steuerbetrag erzielen und unter Umständen große Summen an Geld sparen. Mit der Heid Immobilien GmbH stehen Ihnen verlässliche Sachverständige für die gewissenhafte Immobilienbewertung nach einer Erbschaft zur Verfügung. Wir freuen uns auf Ihre Anfrage!

¹ Gilt ab 16 Mitarbeitern. Für kleinere Betriebe werden niedrigere Lohnsummen gewährt.