Im Kontext der Steuerplanung und Vermögensverwaltung eröffnen sich für Ehepaare und nahe Verwandte verschiedenartige Möglichkeiten, um die finanzielle Last zu optimieren. Eine besonders interessante Methode ist die sogenannte Ehegattenschaukel oder Güterstandsschaukel. Sie nutzt steuerrechtliche Spielräume zur Reduzierung der Steuerbelastung durch den strategischen Verkauf und Kauf von Immobilien innerhalb der Familie.

Das Wichtigste in Kürze

- Die Ehegattenschaukel ist ein Konzept zur steuerlichen Gestaltung, bei dem Ehepartner oder enge Verwandte Immobilien untereinander veräußern.

- Durch den Verkauf zu Marktwerten können höhere Abschreibungen realisiert werden.

- Bei korrekter Anwendung entfällt die Grunderwerbsteuer zwischen Ehepartnern und Verwandten ersten Grades, und nach einer Haltedauer von mehr als zehn Jahren wird auch die Spekulationssteuer vermieden.

- Eine andere Bezeichnung für Ehegattenschaukel ist Güterstandsschaukel.

Was ist die Ehegattenschaukel?

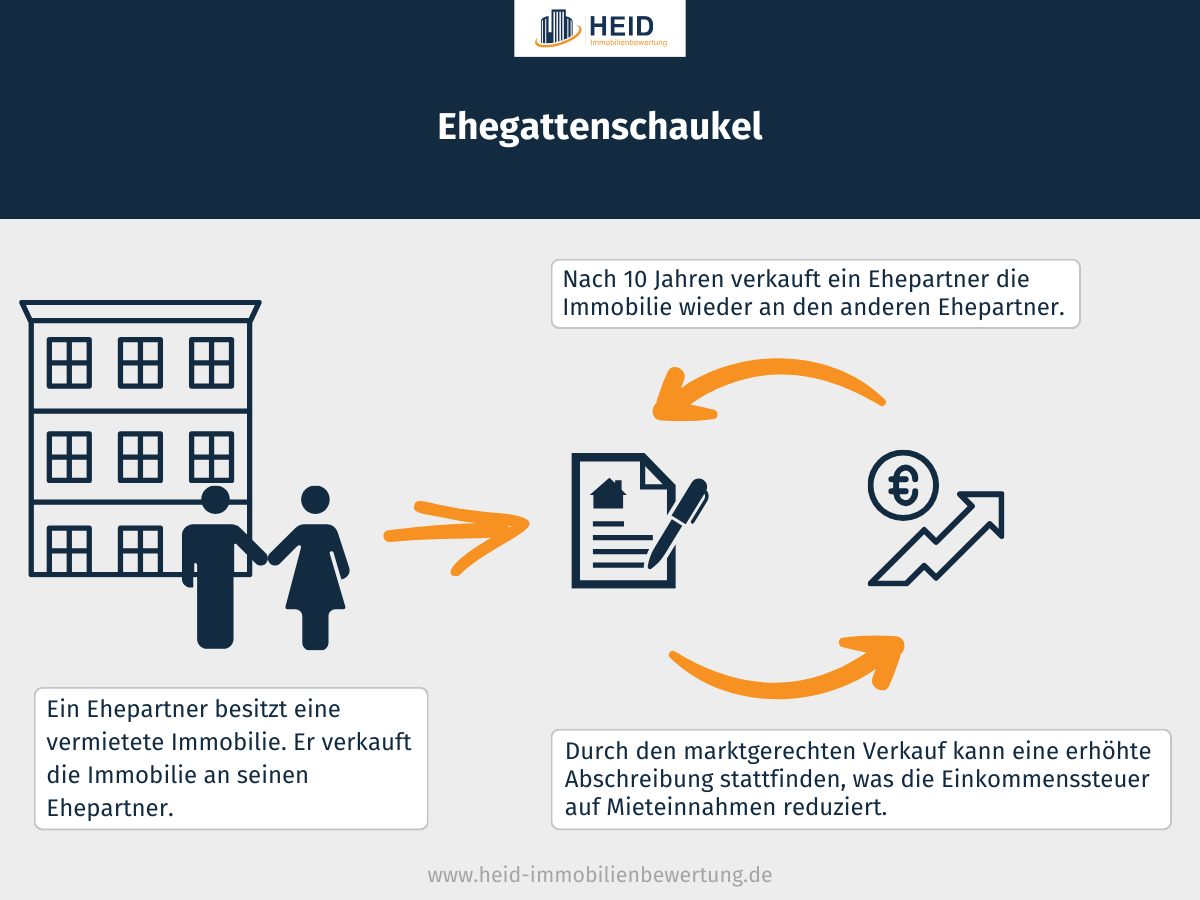

Die „Ehegattenschaukel“ bezeichnet ein steuerliches Gestaltungsmodell, bei dem Ehepartner oder nahe Verwandte in direkter Linie Immobilien untereinander verkaufen, um steuerliche Vorteile zu realisieren. Der Kern dieses Modells liegt darin, durch den gegenseitigen Verkauf von Immobilien und die daraus resultierende Neubewertung und Abschreibungsmöglichkeit eine Optimierung der Steuerlast zu erreichen. Eine wesentliche Bedingung ist, dass die Immobilie nach der Transaktion vermietet oder verpachtet wird, wodurch die Abschreibungen (AfA) auf den erhöhten Kaufpreis steuerlich geltend gemacht werden können.

So funktioniert die Ehegattenschaukel

Die Güterstandsschaukel funktioniert folgendermaßen: Ein Ehepartner besitzt eine Immobilie, die er vermietet oder verpachtet. Nach mindestens 10 Jahren verkauft er diese Immobilie zu ihrem aktuellen Marktwert an seinen Ehepartner oder einen nahestehenden Verwandten. Der Kaufpreis der Immobilie muss dabei aus eigenen Mitteln oder durch ein Darlehen finanziert werden, um die Transaktion als realwirtschaftlichen Vorgang anzuerkennen und nicht als verdeckte Schenkung zu werten.

Die notarielle Beurkundung des Kaufvertrags stellt die Rechtskonformität des Geschäfts sicher und bildet die Grundlage für die weitere steuerliche Behandlung. Nach dem Erwerb vermietet oder verpachtet der neue Eigentümer die Immobilie weiter und nutzt die Möglichkeit, die auf den Kaufpreis bezogenen Abschreibungen steuerlich geltend zu machen. Diese Vorgehensweise ermöglicht eine Neubewertung der Abschreibungsbasis und kann zur erheblichen Senkung der Steuerlast des erwerbenden Partners führen. Durch die wiederholte Anwendung dieses Modells kann die Familie die steuerlichen Vorteile optimieren und gleichzeitig das Vermögen innerhalb des familiären Kreises erhöhen.

Voraussetzungen

Damit die Ehegattenschaukel für das Eigenheim erfolgreich und mit maximalem Nutzen durchgeführt werden kann, müssen mehrere wichtige Voraussetzungen erfüllt werden.

- Enge familiäre Bindung: Das Modell der Güterstandsschaukel ist nur zwischen Ehepartnern oder zwischen Verwandten erster Linie, wie Eltern, Kindern, Enkeln und Großeltern, anwendbar.

- Notarielle Beglaubigung: Ein rechtsgültiger Kaufvertrag, der von einem Notar beurkundet wurde, ist zwingend notwendig. Achtung: Eine Ausnahme für diese Voraussetzung gibt es, wenn beide Partner eine Ehegatten-GbR bilden.

- Anwendung bei verschiedenen Immobilien: Die Ehegattenschaukel-Immobilienstrategie kann für diverse Immobilienarten wie Häuser, Wohnungen oder Gewerbeimmobilien angewendet werden. Auch mehrere Immobilien gleichzeitig können im Rahmen der Ehegattenschaukel „geschaukelt“ werden.

- Verpflichtung zur Vermietung: Die betreffende Immobilie muss aktiv vermietet oder verpachtet sein. Diese Bedingung ist notwendig, um Abschreibungen steuerlich geltend machen und somit die Steuerlast effektiv senken zu können.

- Standort der Immobilie im Inland: Die Immobilie muss sich innerhalb Deutschlands befinden.

- Marktkonforme Transaktion: Der Verkaufsprozess muss zu Bedingungen erfolgen, die aktuellen Marktgegebenheiten entsprechen. Ein realistischer Verkaufspreis, der dem Verkehrswert der Immobilie zum Zeitpunkt des Verkaufs gleicht, ist hierfür ausschlaggebend.

- Ein Ehepartner als Eigentümer: Im Grundbuch darf ausschließlich einer der Ehepartner als Eigentümer der Immobilie verzeichnet sein. Wenn die Immobilie auf beide Ehepartner eingetragen ist, ist eine Anwendung der Ehegattenschaukel nicht möglich.

- Eigenständige Finanzierung des Kaufpreises: Der Kaufpreis muss durch den Käufer eigenständig, sei es aus persönlichen Mitteln oder über ein Darlehen, finanziert werden. Eine Finanzierung, die als Schenkung des Ehepartners interpretiert werden könnte, ist nicht zulässig.

- Berücksichtigung der Spekulationsfrist: Der ursprüngliche Erwerb der Immobilie sollte mindestens zehn Jahre zurückliegen, um die Spekulationssteuer zu umgehen.

Vorteile der Ehegattenschaukel

Die Ehegattenschaukel bietet interessante steuerliche Gestaltungsmöglichkeiten, die zu erheblichen finanziellen Vorteilen führen können. Sie erlaubt es nicht nur, die Steuerlast legal zu optimieren, sondern auch, das Vermögen innerhalb der Familie zu erhalten und zu vermehren.

Steuern sparen

Der größte Vorteil der Ehegattenschaukel ist die Möglichkeit, beträchtlich Steuern zu sparen. Zum einen entfällt die Grunderwerbsteuer bei Transaktionen zwischen Ehepartnern und engen Verwandten, was unmittelbar zu Einsparungen führt. Zum anderen ermöglicht der Prozess eine höhere Abschreibung auf die Immobilie, da durch den Verkauf eine neue Bewertungsgrundlage für Abschreibungen geschaffen wird. Dies kann direkt wiederum die Einkommenssteuerlast des Eigentümers reduzieren, da die Abschreibungen als Werbungskosten geltend gemacht werden können. Darüber hinaus entfällt die Spekulationssteuer auf Immobilien, die länger als zehn Jahre im Besitz waren, bevor sie verkauft werden.

Immobilie bleibt in der Familie

Ein weiterer Vorteil der Ehegattenschaukel-Immobilienstrategie ist die Sicherstellung, dass die Immobilie innerhalb der Familie bleibt. So werden potenzielle Risiken minimiert, die mit einem Verkauf an externe Dritte verbunden sein können, wie etwa langwierige Verkaufsprozesse, die Suche nach vertrauenswürdigen Käufern oder die Notwendigkeit, die Immobilie unter Wert zu verkaufen. Durch die Übertragung innerhalb der Familie bleiben die Kontrolle und der Nutzen der Immobilie erhalten. Die kontinuierliche Vermietung und Verpachtung sichert eine durchgängige Einkommensquelle und sichert die Vermögenswerte für zukünftige Generationen.

Welche Immobilie möchten Sie bewerten?

Probleme bei der Anwendung

Die Anwendung der Güterstandsschaukel für Immobilien birgt neben ihren steuerlichen Vorteilen auch gewisse Risiken und Herausforderungen.

Was passiert bei einer Scheidung?

Nicht jede Ehe hält ein Leben lang – bei einer Scheidung kann die Situation kompliziert werden, besonders wenn es um den Besitz von Immobilien geht, die mithilfe der Ehegattenschaukel erworben wurden. In einem solchen Fall ist nur ein Partner der rechtmäßige Eigentümer der Immobilie, der andere Partner hat durch das Grundbuch keine Sicherung. Im besten Fall wird die Ehegattenschaukel gleichzeitig mit mehreren Immobilien betrieben, wobei jeder Partner abwechselnd eine Hälfte des gesamten Immobilienbestands besitzt.

Eine weitere Möglichkeit, damit beide Ehepartner abgesichert sind, besteht darin, vertragliche Vereinbarungen bezüglich des Güterstandes zu treffen, um für eine geregelte Vermögensaufteilung im Falle einer Scheidung zu sorgen. Wenn keine solchen Vorkehrungen getroffen werden, muss das Risiko einer nicht abgesicherten Aufteilung des Vermögens bei einer Trennung akzeptiert werden.

Zweifel an Ernsthaftigkeit

Ein Punkt, der Finanzämter an der Ernsthaftigkeit von Immobilientransaktionen zwischen Ehepartnern häufig zweifeln lässt, ist die Aufnahme weitreichender Rückübertragungsklauseln im Kaufvertrag. Diese Klauseln könnten den Anschein erwecken, dass es sich nicht um eine echte Übertragung handelt, sondern vielmehr um eine formale Umstrukturierung, die nur steuerliche Vorteile generieren soll. Auch wenn die Transaktion zu Bedingungen durchgeführt wurde, die nicht dem üblichen Geschäftsverkehr zwischen unabhängigen Dritten entsprechen, kann es zu Problemen kommen. Wenn der Kaufpreis nicht realistisch den Marktwert der Immobilie widerspiegelt, könnte das Finanzamt den Ehepartnern ein Scheingeschäft vorwerfen. Ein solcher Vorwurf kann dazu führen, dass die steuerlichen Vorteile rückgängig gemacht werden und zusätzliche Steuernachforderungen gestellt werden. Um diesem Risiko zu begegnen, ist es wichtig, dass alle Transaktionen sorgfältig dokumentiert werden und nachweislich zu marktüblichen Konditionen stattfinden.

Ehegattenschaukel Beispiel

Zur Veranschaulichung der Ehegattenschaukel bei Immobilien finden Sie hier ein fiktives Beispiel:

Herr und Frau Müller sind verheiratet und wohnen in Deutschland. Herr Müller besitzt eine Immobilie, die er vor zwölf Jahren für 300.000 Euro gekauft hat, der aktuelle Marktwert liegt nun bei 500.000 Euro. Da die Immobilie vermietet wird, generiert sie jährliche Mieteinnahmen von 24.000 Euro. Die jährlichen Werbungskosten belaufen sich auf 8.000 Euro (6.000 Euro Abschreibung plus 2.000 Euro weitere Kosten wie Instandhaltung etc.).

Da die Voraussetzungen gegeben sind und Herr Müller auf legale Weise Steuern sparen möchte, verkauft er die Immobilie zu einem marktgerechten Preis von 500.000 Euro an seine Frau. Frau Müller finanziert den Kauf mit eigenen Ersparnissen und einem Darlehen. Die Immobilie wird nun weitervermietet, sodass die jährlichen Mieteinnahmen über 24.000 Euro gleichbleiben. Aufgrund des Kaufpreises von 500.000 Euro kann Frau Müller nun eine höhere Abschreibung für Abnutzung (AfA) geltend machen. Angenommen, die lineare AfA beträgt 2 % pro Jahr, kann sie nun 10.000 Euro (anstatt der vorherigen 6.000 Euro bei Herrn Müller auf Basis des ursprünglichen Kaufpreises) jährlich abschreiben.

Vor der Ehegattenschaukel

Herr Müller konnte jährlich 6.000 Euro abschreiben. Nach Abzug der Werbungskosten von den Mieteinnahmen (24.000 Euro – 8.000 Euro = 16.000 Euro zu versteuerndes Einkommen) lag seine Steuerlast (angenommen mit einem Steuersatz von 30 %) bei 4.800 Euro auf die Mieteinnahmen.

Nach der Ehegattenschaukel

Durch den Kauf zum Marktwert von 500.000 Euro kann Frau Müller eine erhöhte Abschreibung von 10.000 Euro pro Jahr vornehmen. Inklusive der weiteren jährlichen Kosten von 2.000 Euro für Instandhaltung und ähnliches betragen die gesamten Werbungskosten nun 12.000 Euro. Die zu versteuernden Mieteinnahmen reduzieren sich somit auf 12.000 Euro. Bei einem gleichen Steuersatz von 30 % reduziert sich ihre Steuerlast auf die Mieteinnahmen auf 3.600 Euro.

Durch die Anwendung der Ehegattenschaukel ergibt sich ein jährlicher Steuerunterschied von 1.200 Euro zugunsten von Frau Müller. Rechnet man diesen Betrag mal zehn (bis der Rückkauf der Immobilie an Herrn Müller erfolgen kann), kommt ein beträchtlicher Betrag von 12.000 Euro zustande. Dieses Ehegattenschaukel Beispiel verdeutlicht, wie die Güterstandsschaukel zu signifikanten Steuerersparnissen führen kann.

3 Tipps zur Ehegattenschaukel bei Immobilien

Um das Beste aus der Ehegattenschaukel herauszuholen und gleichzeitig Risiken zu minimieren, finden Sie in diesem Kapitel drei praxisnahe Tipps.

Notarkosten sparen durch Ehegatten-GbR

Im Regelfall wird für den Verkauf einer Immobilie ein Notar für die Beurkundung des Kaufvertrages benötigt. Eine Ausnahme besteht jedoch, wenn beide Ehepartner eine Gesellschaft bürgerlichen Rechts (GbR) gründen und die Immobilie innerhalb dieser kaufen und wieder verkaufen. In dieser Konstellation wird im Grundbuch die GbR als Eigentümerin der Immobilie eingetragen, und erst unter dieser Eintragung werden die Namen der Ehepartner A und B aufgeführt, ohne jedoch die genaue Aufteilung der Immobilie zwischen ihnen zu spezifizieren. Dadurch, dass der Name des Eigentümers durch die Ehegatten-GbR nicht im Grundbuch aufscheint, können die Anteile an den Immobilien gehandelt werden, ohne dass dafür jedes Mal ein Notar erforderlich ist. Wichtig ist dabei, die GbR-Struktur sorgfältig zu planen und die Vereinbarungen eindeutig zu dokumentieren, um steuerrechtliche Anerkennung und Rechtssicherheit zu gewährleisten.

Kosten-Nutzen-Analyse durchführen

Vor der Entscheidung für die Ehegattenschaukel für das Eigenheim empfehlen wir Ihnen, eine detaillierte Kosten-Nutzen-Analyse durchzuführen. Dabei sollten alle anfallenden Kosten, wie etwaige Notar- und Beratungskosten, gegen die erwarteten steuerlichen Vorteile abgewogen werden. Berücksichtigen Sie dabei auch langfristige Aspekte wie mögliche Änderungen im Steuerrecht oder die Entwicklung des Immobilienmarktes. Eine solche Analyse hilft Ihnen, die finanzielle Vorteilhaftigkeit der Ehegattenschaukel zu bewerten und eine fundierte Entscheidung zu treffen.

„Schaukeln“ mit mehreren Immobilien

Um sich für den Fall einer Scheidung abzusichern, empfehlen wir Ihnen, die Ehegattenschaukel mit mehreren Immobilien durchzuführen. Jeder Partner sollte dabei idealerweise die Hälfte des Immobilienbestands besitzen. Diese Strategie sorgt nicht nur für eine gerechte Aufteilung des Vermögens, sondern erhöht auch die Flexibilität und Sicherheit beider Partner. Durch das „Schaukeln“ mit mehreren Immobilien können die Risiken einer einseitigen Vermögenskonzentration vermieden und die Grundlage für eine ausgewogene Vermögensverteilung geschaffen werden.

Häufige Fragen zum Thema Ehegattenschaukel

In diesem Abschnitt beantworten wir oft gestellte Fragen zur Ehegattenschaukel.

Was ist die Ehegattenschaukel?

Die Ehegattenschaukel ist eine steuerliche Gestaltungsstrategie, bei der Ehepartner oder nahe Verwandte Immobilien untereinander verkaufen, um steuerliche Vorteile wie Abschreibungsmöglichkeiten und die Vermeidung von Spekulations- und Grunderwerbsteuer zu nutzen.

Ist ein Notar für die Durchführung der Ehegattenschaukel erforderlich?

Ja, für den Verkauf von Immobilien ist in Deutschland grundsätzlich eine notarielle Beurkundung erforderlich. Allerdings können durch die Gründung einer Gesellschaft bürgerlichen Rechts (GbR) zwischen den Ehepartnern Notarkosten für die Übertragung von Immobilienanteilen eingespart werden, da die GbR und nicht die Immobilie selbst gehandelt wird.

Dürfen nur Ehepaare die Ehegattenschaukel anwenden?

Nein, die Ehegattenschaukel ist nicht ausschließlich auf Ehepaare beschränkt. Obwohl der Begriff „Ehegattenschaukel“ impliziert, dass diese Strategie nur zwischen Ehepartnern angewendet werden darf, kann das zugrundeliegende Prinzip auch zwischen nahestehenden Verwandten ersten Grades, wie zum Beispiel zwischen Elternteil und Kind stattfinden. Geschwister stehen sich zwar auch oft sehr nahe, dürfen die Güterstandsschaukel aber nicht anwenden.

Wie berechne ich die Vorteile der Ehegattenschaukel?

Ein Ehegattenschaukel-Rechner könnte theoretisch die finanziellen Vorteile dieser Methode aufzeigen. Allerdings sind Vorhersagen über zukünftige Mieteinnahmen und Marktwerte schwierig, was eine seriöse Auskunft über einen einfachen Rechner unmöglich macht. Deshalb setzen wir bei Heid Immobilienbewertung auf direkte Beratung und detaillierte Bewertungen statt auf einen simplen Ehegattenschaukel-Rechner. Nur mit unserem Marktwissen und unserer Erfahrung ist es möglich, Ihnen eine realistische und professionelle Auskunft zu geben.

Wie oft kann die Ehegattenschaukel-Immobilienstrategie durchgeführt werden?

Theoretisch gibt es keine Begrenzung für die Häufigkeit der Durchführung der Ehegattenschaukel, solange die Transaktionen den steuerlichen Vorgaben entsprechen. Es ist jedoch wichtig, die Zehnjahresfrist zur Vermeidung der Spekulationssteuer zu beachten.

Aktuellen Marktwert berechnen lassen

Sie haben noch Fragen zur Restnutzungsdauer Ihrer Immobilie oder benötigen ein detailliertes Verkehrswertgutachten zur Bestimmung des aktuellen Marktwerts? Bei Heid Immobilienbewertung stehen Ihnen Experten mit jahrelanger Erfahrung und umfassendem Know-how zur Seite.

Verlassen Sie sich auf uns, um mit einem professionellen Gutachten den Grundstein für die Ehegattenschaukel zu legen.