Die Abschreibung von Garagen und Tiefgaragenstellplätzen spielt eine wichtige Rolle für Vermieter, Immobilieneigentümer und Steuerpflichtige. In diesem Beitrag erfahren Sie, welche Personengruppen Garagen steuerlich abschreiben können, welche Nutzungsdauern angesetzt werden und welche Regelungen bei der Vermietung oder privaten Nutzung zu beachten sind.

Das Wichtigste in Kürze

- Absetzung für Abnutzung (AfA): Garagen und Stellplätze können steuerlich abgeschrieben werden, wenn sie vermietet oder betrieblich genutzt werden.

- Einordnung bestimmt die Abschreibungsdauer: Eigenständige Garagen: 20 Jahre (5 % pro Jahr). Garagen als Teil eines Wohngebäudes: 50 Jahre (2 % pro Jahr). Neubauten ab 2024 und gewerbliche Gebäude: 33 Jahre (3 % pro Jahr).

- Sanierungen und Modernisierungen: Wertsteigernde Maßnahmen werden als Herstellungskosten abgeschrieben, kleinere Reparaturen sind direkt als Werbungskosten oder Betriebsausgaben absetzbar.

- Restnutzungsdauergutachten: Bei gebrauchten Garagen oder hohem Verschleiß kann ein Gutachten helfen, eine kürzere Restnutzungsdauer nachzuweisen und die jährliche Abschreibung zu erhöhen.

- Laufende Kosten: Neben der Abschreibung können Nebenkosten wie Reparaturen, Versicherung und Strom bei vermieteten oder betrieblich genutzten Garagen steuerlich geltend gemacht werden.

Voraussetzungen und steuerliche Rahmenbedingungen zur Abschreibung von Garagen

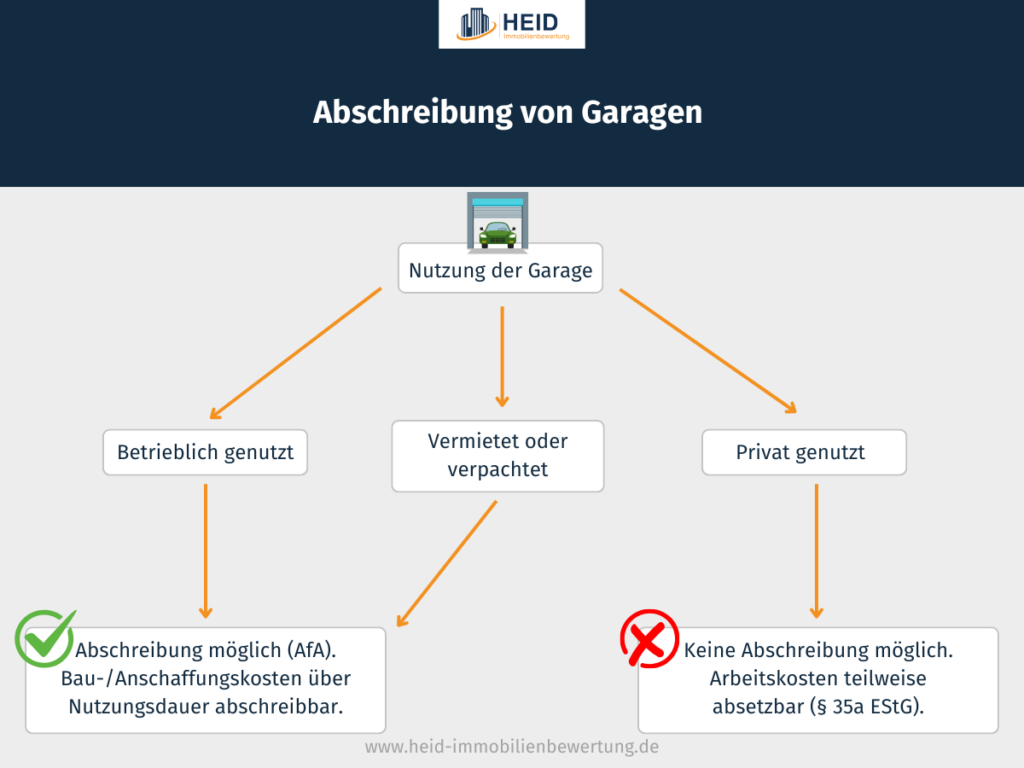

Die Abschreibung (AfA = Absetzung für Abnutzung) bezeichnet die Möglichkeit, Anschaffungs- oder Herstellungskosten von Gebäuden oder Gebäudeteilen steuerlich über mehrere Jahre hinweg abzusetzen. Auch die Abschreibung von Garagen und Tiefgaragenstellplätzen nach § 7 EStG kann auf diese Weise die steuerliche Belastung senken – jedoch nur, wenn bestimmte Voraussetzungen erfüllt sind. Abschreibungsfähig sind sie,

- wenn sie vermietet oder verpachtet werden und dadurch steuerpflichtige Einnahmen generieren,

- wenn sie betrieblich genutzt werden oder

- wenn sie Teil einer vermieteten Immobilie sind.

Garagen, die ausschließlich privat genutzt werden, können nicht abgeschrieben werden.

Abschreibung privat genutzter Garagen und Stellplätze

Für rein privat genutzte Garagen oder Stellplätze gilt: Diese können nicht steuerlich geltend gemacht werden, da nur Ausgaben, die der Erzielung von Einkünften dienen, absetzbar sind.

Es gibt jedoch Ausnahmen, bei denen eine Abschreibung möglich ist:

- Teilweise Nutzung für Einkünfte:

Wenn Sie die Garage teilweise zur Vermietung oder für betriebliche Zwecke nutzen, können Sie den entsprechenden Nutzungsanteil abschreiben.

Beispiel: Bei einer Doppelgarage, von der ein Stellplatz vermietet wird, kann die Hälfte der Anschaffungskosten steuerlich berücksichtigt werden. - Gewerbliche Nutzung innerhalb der Garage:

Nutzen Sie die Garage vollständig oder teilweise für betriebliche Zwecke, beispielsweise als Lagerraum für Produkte oder Werkzeuge, ist ebenfalls eine Abschreibung möglich.

Beispiel: Ein Handwerker lagert Materialien und Werkzeuge in der Garage.

Rein private Nutzung:

Nutzen Sie die Garage ausschließlich privat, zum Beispiel als Stellplatz für den eigenen Pkw oder zur Aufbewahrung persönlicher Gegenstände, können weder die Anschaffungskosten noch die laufenden Kosten (wie Instandhaltung oder Versicherung) steuerlich geltend gemacht werden.

Abschreibung vermieteter oder verpachteter Garagen und Stellplätze

Wenn Sie eine Garage oder einen Stellplatz vermieten oder verpachten, können Sie die Anschaffungs- oder Herstellungskosten über die festgelegte Nutzungsdauer steuerlich abschreiben. Die jährliche Abschreibung mindert Ihre Einkünfte aus Vermietung und Verpachtung und senkt somit Ihre Steuerlast. Über welchen Zeitraum die Garage oder der Stellplatz abgeschrieben wird hängt davon ab, ob die Garage als zugehörig zum Gebäude oder als eigenständiges Wirtschaftsgut eingestuft wird.

Was können Sie abschreiben?

- Anschaffungskosten: Dazu zählen der Kaufpreis der Garage oder des Stellplatzes und die damit verbundenen Nebenkosten (z. B. Grundbuch- und Notarkosten).

- Herstellungskosten: Wenn Sie eine Garage selbst bauen lassen, können Sie die Baukosten und alle weiteren Herstellungskosten (z. B. Architekten- oder Genehmigungskosten) abschreiben.

- Sanierungs- oder Modernisierungskosten: Diese Kosten sind abschreibungsfähig, sofern sie den Wert der Garage erhöhen oder eine wesentliche Verbesserung darstellen (z. B. Einbau eines elektrischen Tores). Reine Reparaturkosten hingegen zählen zu den laufenden Werbungskosten und können nicht abgeschrieben werden, jedoch sofort in voller Höhe steuerlich abgesetzt werden.

Besonderheiten bei der Vermietung

- Nebenkosten: Kosten für die Verwaltung, Instandhaltung oder andere laufende Ausgaben (z. B. Versicherung, Strom) können Sie zusätzlich als Werbungskosten absetzen. Diese reduzieren direkt Ihre Einkünfte aus Vermietung und Verpachtung.

- Teilweise Nutzung: Vermieten Sie nur einen Teil der Garage oder des Stellplatzes, dürfen Sie auch nur den entsprechenden anteiligen Anteil der Abschreibung und der laufenden Kosten steuerlich geltend machen. Voraussetzung hierfür ist eine klare, nachweisbare Trennung der privaten und vermieteten Nutzung durch Flächen- oder Nutzungsnachweise.

Abschreibung betrieblich genutzter Garagen und Stellplätze

Wenn Sie eine Garage oder einen Stellplatz ausschließlich betrieblich nutzen, können Sie die damit verbundenen Anschaffungs- oder Herstellungskosten über die Nutzungsdauer abschreiben. Zusätzlich können Sie die laufenden Kosten, die durch die betriebliche Nutzung entstehen, vollständig steuerlich geltend machen. Dazu zählen:

- Reparaturen und Wartung.

- Kosten für Strom, Wasser oder Sicherheitseinrichtungen.

- Versicherungsbeiträge und Grundsteuern.

Eine Garage oder ein Stellplatz wird betrieblich genutzt, wenn er überwiegend im Zusammenhang mit Ihrer unternehmerischen Tätigkeit steht, beispielsweise:

- als Fahrzeugstellplatz für Betriebsfahrzeuge (z. B. Dienstwagen, Lieferfahrzeuge),

- als Lagerraum für betriebliche Gegenstände (z. B. Werkzeuge, Waren oder Materialien),

- als Teil eines gewerblich genutzten Gebäudes, wenn die Garage zur Betriebsimmobilie gehört.

Nutzungsdauer von Garagen und Tiefgaragenstellplätzen

Die Nutzungsdauer und somit auch die Abschreibungsdauer von Garagen und Tiefgaragenstellplätzen bestimmt, über welchen Zeitraum die Anschaffungs- oder Herstellungskosten verteilt werden. Die Einteilung erfolgt nach der Nutzung und der Art des Wirtschaftsguts.

Zusammenfassung der Nutzungsdauern

| Art der Garage/Stellplatz | Nutzungsdauer | Abschreibungssatz |

|---|---|---|

| Freistehende Garagen (eigenständiges Wirtschaftsgut) | 20 Jahre | 5 % |

| Tiefgaragenstellplätze (eigenständig) | 20 Jahre | 5 % |

| Garagen als Teil eines Wohngebäudes | 50 Jahre | 2 % |

| Garagen als Teil eines gewerblichen Gebäudes | 33 Jahre | 3 % |

Garagen als eigenständiges Wirtschaftsgut

Freistehende Garagen oder Tiefgaragenstellplätze, die nicht direkt mit einem Gebäude verbunden sind, werden steuerlich in der Regel als eigenständige Wirtschaftsgüter eingestuft. Das bedeutet, dass sie unabhängig vom Gebäude abgeschrieben werden können.

Die Nutzungsdauer solcher Garagen beträgt in der Regel 20 Jahre. Dies entspricht einer jährlichen Abschreibung von 5 %. Diese kürzere Nutzungsdauer ergibt sich aus der Annahme, dass eigenständige Garagen weniger langlebig sind als massive Gebäude und stärkerem Verschleiß ausgesetzt sind.

Beispiele für eigenständige Wirtschaftsgüter

- Einzelgaragen, die auf separaten Grundstücken stehen und unabhängig von anderen Gebäuden genutzt werden.

- Tiefgaragenstellplätze, die separat gekauft wurden und nicht mit einem Hauptgebäude zusammenhängen.

Garagen als Teil eines Gebäudes

Wenn Garagen baulich mit einem Hauptgebäude verbunden sind, wie beispielsweise bei einer Tiefgarage in Wohnanlagen oder einer direkt angebauten Garage, werden sie steuerlich zusammen mit dem Gebäude betrachtet. In diesem Fall erfolgt die Abschreibung nach den Regeln des jeweiligen Gebäudetyps.

Abschreibung und Nutzungsdauer

- Wohngebäude:

Garagen, die Teil eines Wohngebäudes sind, haben eine Nutzungsdauer von 50 Jahren und werden mit 2 % pro Jahr abgeschrieben. - Gewerblich genutzte Gebäude:

Gehören die Garagen zu einem gewerblich genutzten Gebäude, beträgt die Nutzungsdauer je nach Art der Nutzung normalerweise 33 Jahre, mit einer Abschreibung von 3 % pro Jahr. Dasselbe gilt für Garagen, die Teil einer Neubau-Wohnimmobilie sind.

Regelungen bei gemischter Nutzung

Eine gemischte Nutzung von Garagen oder Stellplätzen – also die Kombination aus privater und betrieblicher Nutzung – erfordert eine präzise steuerliche Behandlung. Hierbei gelten besondere Regelungen, die sicherstellen, dass nur der betriebliche Anteil steuerlich berücksichtigt wird.

Teilweise private und betriebliche Nutzung

- Nutzungsdauer der Garage: Diese bleibt unverändert, unabhängig von der Aufteilung.

- Abschreibung: Steuerlich absetzbar ist nur der betriebliche Anteil der Anschaffungs- oder Herstellungskosten. Die Aufteilung sollte dabei klar dokumentiert sein, zum Beispiel durch eine Flächenberechnung oder eine Nutzungsaufteilung.

- Sanierung oder Modernisierung: Bei gemischter Nutzung können wertsteigernde Maßnahmen wie Sanierungen oder Modernisierungen anteilig abgeschrieben werden, abhängig vom Verhältnis der privaten und betrieblichen Nutzung.

Sanierungen und Modernisierungen: Steuerliche Behandlung

Sanierungen und Modernisierungen einer Garage oder eines Stellplatzes können den Wert der Garage steigern oder ihre Nutzungsdauer verlängern. Steuerlich werden solche umfangreichen Maßnahmen als Herstellungskosten betrachtet und nicht als laufende Reparaturkosten. Sie dürfen folglich abgeschrieben werden.

Abschreibungsmöglichkeiten für umfangreiche Sanierungen

Unter solche Maßnahmen fallen beispielsweise elektrische Tore oder die grundlegende Erneuerung der Bausubstanz. Im Gegensatz zu einfachen Reparaturen oder Instandhaltungen, die sofort als Werbungskosten oder Betriebsausgaben abgesetzt werden können, werden Herstellungskosten über die Nutzungsdauer der Garage abgeschrieben.

- Abschreibung nach der Restnutzungsdauer:

- Wird die Nutzungsdauer der Garage durch eine Sanierung verlängert, erfolgt die Abschreibung der Sanierungskosten über die verbleibende Restnutzungsdauer.

- Beispiel: Hat eine Garage noch 10 Jahre Restnutzungsdauer und Sie investieren 10.000 € in eine Modernisierung, können Sie jährlich 1.000 € abschreiben.

- Abschreibung nach neuen Herstellungskosten:

- Ist die Modernisierung so umfangreich, dass die Garage nahezu einem Neubau entspricht, kann das Finanzamt verlangen, die Abschreibung neu zu berechnen.

- Dabei werden die ursprünglichen Kosten und die Investitionen zusammen als neue Herstellungskosten betrachtet, und die Abschreibung erfolgt über die ursprüngliche Nutzungsdauer.

- Beispiel: Eine Garage mit neuen Herstellungskosten von 30.000 € wird erneut über 20 Jahre abgeschrieben, was einer jährlichen Abschreibung von 1.500 € entspricht.

Steuerliche Geltendmachung von Reparaturen

Es ist wichtig, zwischen kleineren Reparaturen und umfangreichen Sanierungen zu unterscheiden, da sie steuerlich unterschiedlich behandelt werden.

- Kleine Sanierungen oder Reparaturen: Diese gelten als Werbungskosten (bei Vermietung) oder Betriebsausgaben (bei betrieblicher Nutzung) und können vollständig im Jahr ihrer Entstehung steuerlich geltend gemacht werden.

- Beispiel: Sie reparieren ein Garagentor oder tauschen eine defekte Beleuchtung aus.

Vorteile einer kürzeren Nutzungsdauer

Die Nutzungsdauer von Garagen und Tiefgaragenstellplätzen hat direkte Auswirkungen auf die jährliche Abschreibungshöhe. Eine kürzere Nutzungsdauer führt zu höheren jährlichen Abschreibungsbeträgen und ist deshalb in der Regel vorteilhaft. Normalerweise ist die Nutzungsdauer gesetzlich festgelegt. Es kommt allerdings vor, dass die Restnutzungsdauer kürzer ist als die gesetzlich vorgesehene. In einem solchen Fall erstellt ein Sachverständiger ein Restnutzungsdauer-Gutachten.

Vorteil eines Restnutzungsdauer-Gutachtens:

- Eine verkürzte Restnutzungsdauer von Garagen kann zum Beispiel durch unzureichende Bauqualität, Umwelteinflüsse, schnellerem Verschleiß aufgrund von intensiver Nutzung, Baumängeln oder auch aufgrund technischer Veralterung entstehen.

- Das Finanzamt erkennt in vielen Fällen die Ergebnisse eines Gutachtens an, wenn der Sachverständige plausibel darlegt, dass die tatsächliche Restnutzungsdauer von der standardisierten abweicht.

- Eine kürzere Restnutzungsdauer führt zu einer höheren jährlichen Abschreibung, da die verbleibenden Kosten über weniger Jahre verteilt werden.

Wann sollten Sie ein Restnutzungsdauer-Gutachten in Betracht ziehen?

- Bei einem Gebrauchtkauf von Garagen oder Stellplätzen mit unklarer Restnutzungsdauer.

- Nach Sanierungen oder Modernisierungen, um eine längere Nutzung oder höhere steuerliche Anerkennung zu erreichen. Das kann unter Umständen bei einem Kauf oder Verkauf sinnvoll sein.

- Bei starkem Verschleiß oder Mängeln, um eine kürzere Restnutzungsdauer geltend zu machen.

- Für Immobilienbewertungen im Rahmen von Kauf, Verkauf, Erbschaften oder Beleihungen.

- Zur Konfliktlösung mit dem Finanzamt, insbesondere bei abweichenden Nutzungsannahmen.

Tipp: Besprechen Sie den Einsatz eines Restnutzungsdauer-Gutachtens mit Ihrem Steuerberater, um die Nachvollziehbarkeit zu gewährleisten. Bei Fragen oder Anliegen rufen Sie uns gerne unter der Telefonnummer 0800 – 90 90 282 an oder schicken Sie uns Ihre Anfrage mittels Kontaktformular. Wir freuen uns auf Sie und stehen Ihnen gerne für ein kostenloses und unverbindliches Erstgespräch zur Verfügung!

Häufige Fragen zur Abschreibung von Garagen und Tiefgaragenstellplätzen

Hier finden Sie Antworten auf die häufigsten Fragen, die unsere Sachverständigen zur Abschreibung und Nutzungsdauer von Garagen und Tiefgaragenstellplätzen erhalten.

Wie hoch ist die AfA bei Garagen?

Die AfA richtet sich nach der Einordnung der Garage: Eigenständige Garagen werden über 20 Jahre mit 5 % pro Jahr abgeschrieben. Ist die Garage Teil eines Gebäudes, beträgt die Abschreibung bei Wohngebäuden in der Regel 2 % (50 Jahre) und bei gewerblichen Gebäuden sowie Neubauten ab 2024 3 % (33 Jahre).

Ich habe eine Fertiggarage gekauft. Kann ich diese abschreiben?

Sie können die Anschaffungskosten der Fertiggarage abschreiben, wenn Sie diese betrieblich nutzen oder vermieten. Bei rein privater Nutzung ist eine steuerliche Geltendmachung nicht möglich. Wenn die Fertiggarage bereits gebraucht ist, orientiert sich die Abschreibung (AfA) nicht an der ursprünglichen Nutzungsdauer, sondern wird durch die Berechnung der verbleibenden Restnutzungsdauer ermittelt.

Warum dürfen Vermieter und Unternehmer Gebäude abschreiben?

Die Abschreibung dient dazu, den Wertverlust eines Gebäudes über dessen Nutzungsdauer steuerlich zu berücksichtigen. Vermieter und Unternehmer dürfen dies tun, weil sie mit den Gebäuden Einkünfte erzielen und versteuern, beispielsweise durch Vermietung oder betriebliche Nutzung.

Sind Garagen bewegliche Wirtschaftsgüter?

Nein, Garagen zählen in der Regel nicht zu den beweglichen Wirtschaftsgütern. Sie gelten als immobilienbezogene Wirtschaftsgüter und werden entweder als eigenständiges Wirtschaftsgut oder als Teil eines Gebäudes behandelt.

Ist eine Fertiggarage ein Gebäude?

Ja, eine Fertiggarage wird steuerlich als Gebäude betrachtet, sofern sie fest mit dem Boden verbunden ist. Sie unterliegt den Abschreibungsregeln für Gebäude oder eigenständigen Wirtschaftsgütern, abhängig von ihrer Nutzung.

Sind Garagen Außenanlagen?

Nein, Garagen werden steuerlich nicht als Außenanlagen betrachtet. Außenanlagen umfassen beispielsweise Zäune, Wege oder Grünflächen. Garagen werden entweder als eigenständiges Wirtschaftsgut oder als Teil eines Gebäudes eingestuft.