Sind Immobilien noch eine sichere Kapitalanlage? Wir erklären, warum die Renditeimmobilie während einer Inflation die beste Form des Vermögenserhalts ist. Außerdem geben wir Ihnen Tipps, wie sie liquide bleiben, welche Mitstreiter sie vor dem Kauf unter die Lupe nehmen sollten und welche Standorte sich für eine Kapitalanlage-Immobilie (nicht) eignen.

Das Wichtigste in Kürze

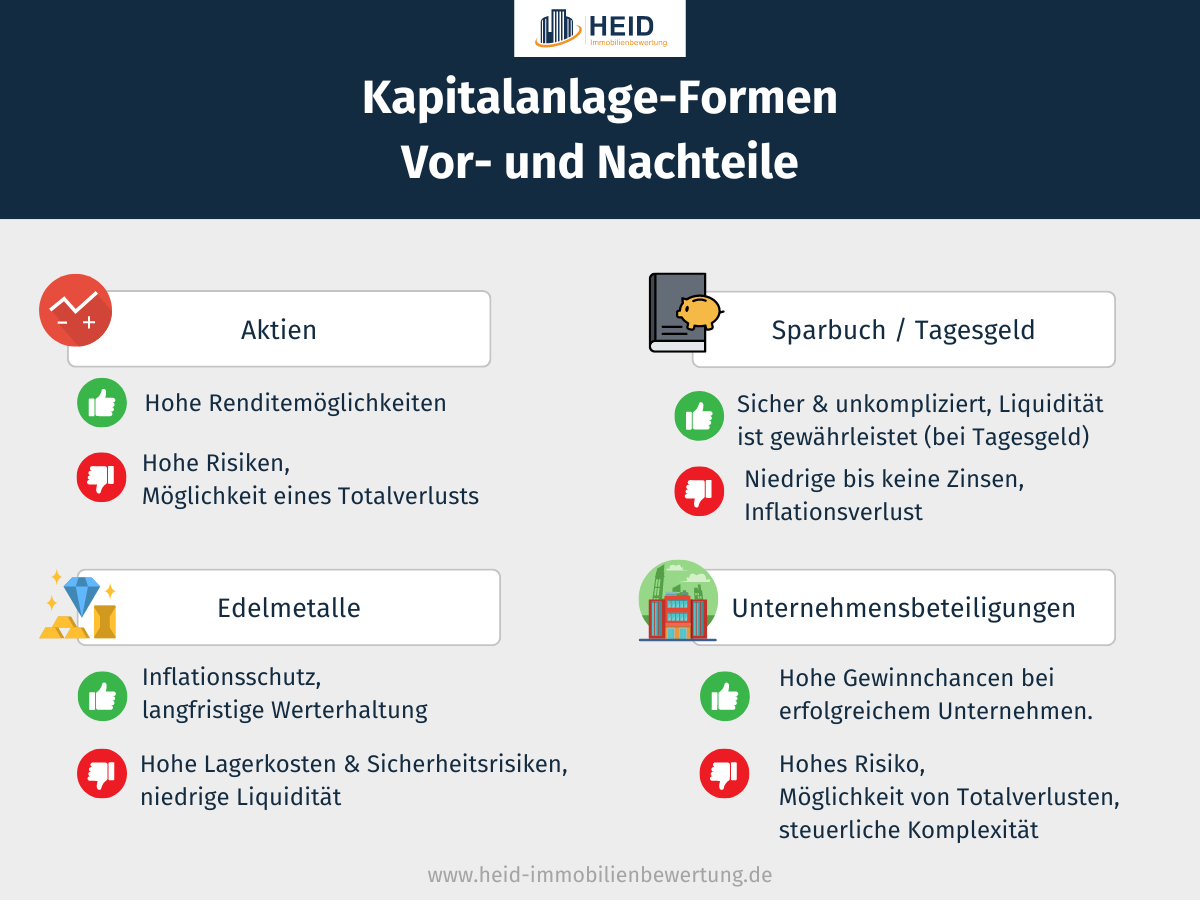

- Vermietete Immobilien sind anderen Anlageformen wie Aktien, Fonds, Edelmetallen, Unternehmensbeteiligungen oder dem Sparbuch überlegen.

- Eine Immobilie als Kapitalanlage stellt nach rund 20 Jahren eine sich selbst abzahlende Rentenversicherung dar.

- Die Inflation entwertet das Vermögen des Mittelstandes und von gut situierten Personen; die Rentenversorgungslücke entpuppt sich als große Herausforderung im Alter. Eine fremdfinanzierte Geldanlage-Immobilie schafft Abhilfe.

- Die Rendite-Immobilie eignet sich für jeden, der

- Vermögenswerte retten oder ausbauen möchte,

- im Alter nicht auf die Rente des Staats angewiesen sein will,

- sein Eigenheim als Senior sorgenfrei bewohnen möchte oder

- seine Steuerbelastung senken will.

Darum ist die Immobilie als Kapitalanlage anderen Anlageformen überlegen

Die meisten Anlageformen funktionieren wie ein Depot, zu Deutsch: Ablagestätte. Man legt etwas hinein und spekuliert darauf, dass es mehr wird, weil Dritte etwas dazulegen. Die Kapitalanlage-Immobilie hingegen orientiert sich nicht an einem Topf oder Depot, sondern ist mit einem Unternehmenskauf zu vergleichen. Die Firma hat einen gewissen Wert und wirft zudem Erträge ab.

- Rente: Die staatliche Rente reicht nicht aus, um den Lebensabend auf dem Niveau zu genießen, das man sich während der Berufstätigkeit erarbeitet hat. Eine betriebliche Altersvorsorge ist ein Upgrade zur Rente, allerdings noch keine gewinnbringende Anlageform.

- Sparbuch / Tagesgeld / Festgeld: Diese unterschiedlichen Varianten des Sparens haben eines gemeinsam: In Ermangelung großzügiger Verzinsung wird das Geld nicht mehr, sondern inflationsbedingt weniger. Darüber hinaus kommen Sie, je nach Vereinbarung mit der Bank, nicht sofort an ihr Geld, sondern müssen eine Auflösung mit einer gewissen Vorlaufzeit beantragen.

Ein weiterer Nachteil: Bei einer Währungsreform oder einer staatlich verordneten Zwangsabgabe können Sie Ihr auf einem Tages- oder Festgeldkonto angelegtes Geld nicht rechtzeitig in Sicherheit bringen, sondern enteignet werden. Ein Sparbuch wiederum dürfen sie nicht verlieren. - Aktien: Die Börse erfordert genaue Marktbeobachtungen, einen guten Riecher sowie den richtigen Zeitpunkt zum Ein- und Ausstieg. Natürlich sind enorme Gewinne möglich – aber auch ein Totalverlust. Hinzu kommen finanzielle Abzüge wie Bankgebühren und Fremdspesen, eine etwaige Doppelbesteuerung bei ausländischen Aktien, sowie 25 Prozent Kapitalertragsteuer auf den Kurswertgewinn.

- Fonds: Diese Anlageform steht und fällt mit dem Management. Weitere Risikofaktoren von Investmentfonds sind mangelnde Diversifizierung, länder- oder branchenspezifische Risiken sowie die Gefahr, in Fremdwährungen anzulegen. Der schönste Kursgewinn in Rubel nützt wenig bis nichts, wenn die Währung international an Wert verloren hat.

Ein ETF – also ein Fonds, der den Börsenindex abbildet – kann nur gewinnen, wenn der Index in Summe steigt. - Anleihen: Anleihen sind gegenüber Aktien steuerlich benachteiligt. Ihre Rendite ist mager, Kursverluste sind möglich. Bonität und Inflation hängen stets wie ein Damoklesschwert über dieser Kapitalanlage. Zudem haben Inhaber von Anleihen kein Stimmrecht.

- Edelmetalle: Edelmetalle sind keine verkehrte Anlageform. Im Gegensatz zu Immobilien haben Sie es mit einem eingegrenzten Abnehmerkreis zu tun, wenn Sie Gold, Silber, Platin oder Palladium wieder zu Geld machen möchten. Banken und Edelmetallhändler kaufen stets zu einem niedrigeren Tageskurs an als sie verkaufen. Dazu kommt die Frage, wo Sie die Goldbarren lagern. Unter dem Kopfkissen ist nicht ratsam, denn bei einem Einbruch dürfte physisches Gold nicht durch die Hausratversicherung ersetzt werden, da die üblicherweise versicherte Schadenshöhe deutlich überschritten sein kann. Die Mieten für Schließfächer haben stark angezogen, während die Haftung vieler Banken für den Inhalt oft nicht einmal für zwei Kilo-Barren reicht. Bei weniger populären Edelmetallen mit Potenzial wie Rhodium oder Ruthenium ist der Spread zwischen An- und Verkaufspreis noch gravierender, der Markt klein.

- Unternehmensbeteiligungen: Stellen Sie einem Unternehmen Ihr Kapital zur Verfügung, erhalten Sie dafür Anteile an der Firma. Unternehmensbeteiligungen sind ein Spiel mit dem Feuer. Investoren setzen oft in mehreren Firmen Geld in den Sand, bis ein Unternehmen Gewinn einfährt. Die Besteuerung von Kapitalbeteiligungen an Unternehmen unterscheidet sich je nach prozentualem Anteil. Entweder kassiert das Finanzamt gemäß Teileinkünfteverfahrens oder die Gewinne und Dividenden sind von der Abgeltungssteuer (Kapitalertragsteuer) betroffen.

Immobilien scheinen die sicherste Anlageform für Kapitalanleger zu sein. Gewinne sind kurzfristig allenfalls durch Verkauf möglich. Dafür verlieren Häuser bei korrekter Instandhaltung selten an Wert und bringen zudem regelmäßig Mieteinnahmen.

Lesetipp: Erfahren Sie in unserem Ratgeber, wie Sie die Mietrendite richtig berechnen.

Wer braucht eine Investment-Immobilie?

Anlageimmobilien sind für sechs Gruppen hochgradig interessant:

- Gutverdiener benötigen wegen der Rentenlücke eine Kapitalanlage, mit der sie ihren Lebensstandard im Alter halten können. Durch ein Studium zahlen viele Gutverdiener erst wesentlich später als der Durchschnitt in die Rentenkasse ein. Die Rentenhöhe bemisst sich am Durchschnittsverdiener und an der Anzahl der Jahre, in denen der Rentner eingezahlt hat. Sie verdienen drei Mal so viel als der Durchschnittsverdiener? Trotzdem bekommen Sie maximal zwei Rentenpunkte gutgeschrieben und eben nicht drei Mal so viel Rente. Wie die Kapitalanlage-Immobilie dieses Problem löst, erklären wir im nächsten Kapitel.

- Anleger zum Vermögensaufbau

- Jeder, der hohe Steuern zahlt und seine Steuerlast legal reduzieren möchte.

- Eigenheimeigentümer – und das ist der Grund.

- Familien mit Vermögen zur Vermögensübertragung innerhalb der Familie. Die Kapitalanlage-Immobilie als vorgezogenes Erbe hilft dabei, dass möglichst viel Wert in der Familie bleibt und wenig an das Finanzamt verloren geht. Der Schlüssel liegt unter anderem darin, niedrige Werte anzusetzen, um Erbschaftssteuer auf Immobilien und Schenkungssteuer zu sparen.

- Jeder, der sein Vermögen vor der Inflation schützen möchte. Die schleichende Geldentwertung bezahlt der Mieter.

Mit einer finanzierten Immobilie der Inflation ein Schnippchen schlagen

Eine Inflation ist der Feind von Sparern, Rentnern, Arbeitnehmern – aber der Freund von Kapitalanlegern, die ihre Immobilie von der Bank finanzieren lassen.

Wenn Sie eine Immobilie finanzieren lassen, gewinnen Sie durch die Inflation – und noch mehr bei einer Währungsreform. Während das Geld auf Sparkonten schleichend entwertet wird, profitieren Kapitalanleger mit einem Darlehensvertrag für eine Immobilienfinanzierung von der Inflation. Die Schulden sind weniger wert. Man spricht von einem Hebelgewinn.

Noch besser steht der Immobilienanleger bei einer Währungsreform dar. Während Buch- und Bargeldbesitzer über Nacht quasi enteignet werden, damit der Staat sich gesundschrumpfen kann, sinkt der Schuldenberg desjenigen, der für seine Immobilie ein Bankdarlehen aufgenommen hat. Für die Immobilie als Sachwert gilt: Zunächst wird sie durch die Währungsreform abgewertet, erholt sich aber mittelfristig. Bei einer Inflation geht der Sachwert „Immobilie“ vermögenserhaltend, also neutral, aus dem allgemeinen Kaufkraftverlust hervor.

| Geldwert | Sachwert | finanzierter Sachwert | |

|---|---|---|---|

| Inflation | -5% | neutral | Hebelgewinn |

| Währungsreform | > – 50% | erst Abwertung, später neutral | Schuldenberg wird entwertet |

Ein Garantieschein für einen Inflationsgewinn ist die finanzierte Immobilie nicht. Die Voraussetzung, dass der Trick aufgeht: Die Miete muss die Zinsen übersteigen, die Sie an die Bank zahlen müssen. Die einfache Rechnung für einen Inflationsgewinn lautet: Der Mieter bezahlt mehr als die Leihgebühr des Geldes, welches Sie der Bank zurückzahlen.

Bezahlen Sie eine Immobilie aus eigener Tasche, geht der Effekt verloren und die Immobilie ist bestenfalls inflationsneutral. Hinzu kommen bei vermieteten Immobilien Steuervorteile.

Expertentipp: Sie können – auch als privater Käufer – schon beim Erwerb der Immobilie Ihre Steuerlast drücken. Wie das geht, verraten wir im Ratgeber Steuern sparen beim Hauskauf.

Welche Immobilie möchten Sie bewerten?

Kapitalanlage-Immobilie als sich selbst abzahlende Rentenversicherung

Immobilieninvestor Alex Fischer hat eine clever finanzierte Immobilie mit den Konditionen des Marktführers für private Rentenversicherungen verglichen. Er erklärt die Rechnung in diesem Video.

Ergebnis: Die Anlageimmobilie garantiert selbst bei null Wertsteigerung eine mindestens drei Mal höhere Rendite als die private Rentenversicherung – sofern Instandhaltungsmaßnahmen gemacht wurden und kein Renovierungsstau herrscht. Damit kann die Kapitalanlage-Immobilie als Rentenversicherung betrachtet werden, die sich langfristig selbst abzahlt.

Anlageimmobilie nach 20 Jahren in Gewinnzone

Die Kapitalanlage-Immobilie verwandelt sich nicht sofort in einen Topf voller Gold. In den ersten zehn Jahren unterliegt sie anderen Anlageformen noch. Nach 20 Jahren sollte sie entweder abbezahlt sein oder es übersteigen zumindest die Mieteinnahmen die Tilgungsraten und sorgen für positiven Cashflow. Alex Fischer rechnet dies auf YouTube vor:

Sobald dies passiert, ist der Immobilieninvestor in der Gewinnzone. Dafür ist es erforderlich, Mieterhöhungen durchzusetzen. Wer den Mietzins ein Jahrzehnt oder länger nicht anpasst, wird sich schwertun, mit einer Kapitalanlage-Immobilie als Sieger aus der Inflation hervorzugehen oder Gewinn zu machen.

Ein weiterer Vorteil der Immobilie: Brauchen Sie unerwartet Geld, verkaufen Sie das Haus oder gehen auf einen Teilverkauf ein. Das Eigenheim wird aufgrund der persönlichen Bindung meist ungern veräußert; anders sieht es bei einem Mietshaus aus.

Darum brauchen Hauseigentümer eine Immobilie zur Kapitalanlage

Sie haben eine Immobilie gekauft, in der sie selbst wohnen? Unterschätzen Sie nicht den Erhaltungsaufwand, der mit der Zeit auf Sie zukommt. Viele Senioren stellen mit dem Eintritt ins Rentenalter plötzlich fest, dass sie sich aufgrund der mageren staatlichen Rente nicht einmal mehr die Nebenkosten Ihres abbezahlten Eigenheims leisten können.

Kaufen Sie zusätzlich eine Anlageimmobilie zur Vermietung! Mieterlöse beseitigen dieses Problem drohender Altersarmut. Selbst, wenn die Nettorendite nur vier Prozent beträgt, rechnet sich die frühzeitige Investition in ein Anlageobjekt langfristig. Denn der Mieter der Kapitalanlage-Immobilie bezahlt im Prinzip durch seinen Mietzins das Hausgeld für die Eigennutzimmobilie mit.

Andernfalls droht dieses Szenario: Kaum ist die selbstgenutzte Immobilie abbezahlt, scheiden Sie aus dem aktiven Dienst aus beziehungsweise legen die Arbeit altersbedingt nieder. Da Sie aufgrund des inflationsbedingten Kaufkraftverlusts die Nebenkosten nicht mehr bezahlen können, müssen Sie die Immobilie verkaufen oder verrenten. Eine Renditeimmobilie gleicht die Inflation durch Mieterhöhungen und Finanzierung praktisch aus und lässt sich durch eine Umschuldung optimieren.

Standorte für Kapitalanlage-Immobilien

Lukrative Immobilien-Standorte für Kapitalanleger sind Ballungszentren einschließlich ihrer Speckgürtel. Städte mit gutem Namen, florierender Wirtschaft und Bevölkerungswachstum sind prima, solange die Kaufpreise nicht horrend hoch sind und auf eine Blase hindeuten, wie in München und Frankfurt am Main.

Wohnraumknappheit

Gute Aussichten auf langfristige Mieteinnahmen und geringes Mietausfallrisiko bieten attraktive Städte mit großem Einzugsgebiet. Gerade in Städten wie Düsseldorf ist Wohnraumknappheit absehbar. Wo Wohnraum fehlt, steigen die Mieten und die Preise und damit die Nettomietrenditen – wenn Sie die Immobilie zu einem günstigen Preis erwerben konnten.

Düsseldorf liegt nah am Ruhrgebiet und hat eine enorme Anziehungskraft auf die finanziell besser situierte Klientel der umliegenden, teils im Niedergang begriffenen Städte mit herausfordernder soziodemographischer Entwicklung. Wer es sich leisten kann, verlässt Brennpunkte wie Hochfeld und Marxloh in Duisburg, Altenessen und Karnap in Essen, Horst und Hüllen in Gelsenkirchen sowie die Schuldenhochburgen Mülheim an der Ruhr und Oberhausen in Richtung Düsseldorf. Dort tragen diese Menschen zur Verknappung von Wohnraum bei. Denn wenn die Wiesen zur Bebauung ausgehen, Grund und Boden also wirklich knapp werden, dann schießen die Preise in die Höhe.

Das Bundesamt für Bau-, Stadt- und Raumforschung hat eine Bevölkerungsprognose für das Jahr 2040 herausgegeben. Der Staat erwartet in einigen Gebieten ein Bevölkerungswachstum von rund 15 Prozent. An diesen Standorten dürfte sich eine Investition in Wohnimmobilien lohnen. Interessant für Immobilien zur Kapitalanlage sind demnach die Landkreise Dachau, Ebersberg und Erding, die mit der S-Bahn an München angebunden sind. Außerdem lukrativ erscheinen Landshut in Niederbayern. Durch zins- und krisenbedingten „Verkaufsdruck vieler Verkäufer hat sich das Angebot vervielfacht“1, gibt Maklerin Sabine Willuhn im „Ratgeber Immobilien 2024“ an. Die daraus resultierende Preisanpassung sei moderat ausgefallen, der Trend gehe zur gesunden Seitwärtsbewegung.

Mit einem erheblichen Bevölkerungsrückgang rechnen die Demographen in strukturschwachen Regionen. Dazu gehören Mecklenburg-Vorpommern, das Saarland, Sachsen-Anhalt und Thüringen praktisch komplett.

Studentenstädte

Wenig falsch machen können Kapitalanleger mit einer Anlageimmobilie in einer Universitäts- oder Hochschulstadt. Viele junge Leute, mit hohem Bildungsgrad und mittelfristig hohem Einkommen, gewöhnen sich an die Stadt und bleiben über das Studium hinaus dort, während zugleich der Nachzug neuer Mieter (neuer Studenten) gesichert ist.

Überaus lukrativ für ein Investment erscheinen Heidelberg und Regensburg. Baugrund in Heidelberg kostet im Jahr 2024 gemäß Immobilienpreisindex2 1.437 €/m². Der Kauf einer Eigentumswohnung schlägt dort im Schnitt mit 8.425 €/m² zu Buche. Die Wohnmiete ist mit 20,50 €/m² sehr hoch. Einfamilienhäuser mit Garage, Grundstück und einer Wohnfläche von 120 bis 180 m² kosten rund 1,5 Millionen Euro. Regensburg liegt in allen Bereichen in absoluten Zahlen darunter, weist aber ein ähnliches Verhältnis zwischen diesen Kennzahlen auf.

Abhängigkeit

Mit Vorsicht zu genießen sind Städte wie Ingolstadt oder Wolfsburg, deren Prosperität mehr oder weniger von einem einzigen Arbeitgeber abhängt. Schlittert United Internet in die Pleite, ist die halbe Kleinstadt Montabaur arbeitslos. Schließt Audi seine Produktion oder Zentrale in Ingolstadt, können sich viele Menschen dort die hohen Mieten nicht mehr leisten.

Interessante Kapitalanlage-Städte

Von den oben genannten Kennzahlen her spielen sich einige Städte in Schlagdistanz zu Metropolen ins Rampenlicht. Wer sich Düsseldorf nicht leisten möchte, weicht nach Ratingen aus. Offenbach ist perfekt an Frankfurt angebunden. Mainz ist ähnlich groß und mindestens so bedeutsam wie das benachbarte Wiesbaden, aber deutlich erschwinglicher. Und wer eine Immobilie in einer baden-württembergischen Großstadt mit Potenzial investieren möchte, kauft womöglich besser in Karlsruhe oder Mannheim anstatt Stuttgart.

| Stadt | Baugrund | ETW | EFH | Wohnmiete |

|---|---|---|---|---|

| Heidelberg | 1.437 | 8.425 | 1.507.667 | 20,50 |

| Karlsruhe | 942 | 6.506 | 1.130.333 | 16,42 |

| Mainz | 1.083 | 7.163 | 1.040.000 | 19,17 |

| Mannheim | 1.000 | 6.944 | 1.134.333 | 17,65 |

| Offenbach | 833 | 5.825 | 741.667 | 15,17 |

| Ratingen | 743 | 4.700 | 1.148.333 | 14,00 |

| Regensburg | 1.080 | 7.541 | 1.233.333 | 17,22 |

Verbraucherverträge für Investment-Immobilien

Für Kaufverträge in Bezug auf Immobilien gilt, dass das konkrete, vom Notar aufgesetzte Vertragsangebot den Vertragsparteien 14 Tage vor der Beurkundung vorliegen muss. Dabei geht es tatsächlich um den finalen Vertrag und nicht um einen Entwurf. Diese Regelung gilt, sobald eine Privatperson, die nicht als gewerblicher Grundstückshändler eingestuft wird, an der Immobilien-Transaktion beteiligt ist. Eigentlich ganz im Sinne des Verbraucherschutzes, hat diese 14-Tage-Frist drei Haken:

- Ab dem Moment der Zusendung des Vertragskostet die Dienstleistung des Notars bereits.

- Kommt kein Vertrag zustande, gibt es Streit darüber, wer die Notarkosten trägt. Prinzipiell ist das immer derjenige, der den Notar beauftragt hat. Hat der Makler den Auftrag in die Wege geleitet, aber der von ihm vermittelte Käufer springt ab, wird es richtig knifflig. Der Notar jedenfalls hat kein Problem – er kann die Gebühr mittels Titel vollstrecken.

- Gewerbekunden können dazwischenfunken. Während der private Kapitalanleger sich in Ruhe das Vertragswerk durchliest und die zwei Wochen bis zum Termin im Notariat abwartet, kann sich ein gewerblicher Verkäufer umentscheiden und sich kurzfristig mit einem gewerblichen Immobilienkäufer einig werden. Denn für Immobilienverträge zwischen Profis existiert die 14-Tage-Frist nicht.

Häufige Fragen zu Immobilien als Kapitalanlage

In diesem Abschnitt beantworten wir oft gestellte Fragen zur Kapitalanlage Immobilie.

Welche Immobilien eigenen sich zur Kapitalanlage?

Investment-Immobilien sollten Sie dort kaufen, wo es eine hohe Nachfrage gibt. Das gilt sowohl für die Lage (A-Standorte, B-Standorte) als auch für die Art der Immobilie. Je spezieller die Immobilie, desto weniger Käufer oder Mieter gibt es, desto höher ist das Risiko für Leerstand und Verlust. Das gilt nicht nur für Spezialimmobilien oder denkmalgeschützte Gebäude, sondern auch für Wohneigentum.

Ein Einfamilienhaus oder Loft mit großen Räumen und wenigen Wänden wirkt offen, modern und großzügig – schließt aber das beträchtliche Kundensegment der Familien mit Kindern als Käufer oder Mieter aus, da diese mehr Zimmer, Privatsphäre und niedrige Heizkosten bevorzugen. Die einfachste Form der Kapitalanlage sind Immobilien, die fast jeder möchte: Wohnraum mit ausreichend Fläche, in ordentlichem Zustand, ohne Extravaganz.

Lohnt sich eine Kapitalanlage-Immobilie auf dem Land?

In ländlichen Regionen ist der Käufermarkt oft eingeschränkt, die Nachfrage gering, das Leerstand-Risiko wegen

- der suboptimalen Standortfaktoren,

- dem soziodemographischen Wandel und

- dem Phänomen Landflucht

beträchtlich höher.

In prosperierenden Großstädten mit großem Einzugsgebiet wird es auch in Zukunft noch Abnehmer geben.

Wie wichtig sind Rendite und Rentabilität einer Immobilie zur Kapitalanlage?

Die Wirtschaftlichkeit (Rentabilität) einer Immobilie sollte mittelfristig gegeben sein. Wie Sie berechnet wird, erklären wir auf der verlinkten Seite. Gerne ermitteln wir die Rentabilität Ihrer Immobilie im Rahmen eines Verkehrswertgutachtens.

Die Rendite einer Kapitalanlage-Immobilie sollte hoch genug sein, um langfristig Gewinn zu erzielen. In den ersten Jahren wird die Zinstilgung den Großteil der Mietrendite beanspruchen. Das gilt vor allem, wenn Sie eine Immobilie in teuren A-Standorten kaufen. Dort übersteigen die Quadratmeterpreise für den Kauf einer Immobilie das Äquivalent für die Miete momentan deutlich. Eine ordentliche Mietrendite liegt zwischen vier und sechs Prozent netto pro Jahr.

Dabei gilt: Je zentraler ein Mietobjekt liegt, desto geringer wird die Rendite ausfallen. Je weiter draußen (im Speckgürtel) Sie vermieten, desto höhere Ergebnisse sind möglich.

Wesentlich wichtiger als die Rendite, erachten Investoren, Kaufleute im Allgemeinen sowie finanzierende Banken die Liquidität des Eigentümers. Mit vermieteten, soliden „Mainstream“-Immobilien an guten Standorten können Sie langfristig nur Geld verlieren, wenn Ihnen die Liquidität abhandenkommt.

Kapitalanlage-Rechner für Immobilien

Nutzen Sie unseren Kapitalanlage-Rechner für Immobilien und ermitteln Sie die Mietrendite Ihrer Wunschimmobilie.

Der Online-Rechner hilft dabei, die jährliche Nettomietrendite und einen Investitionsplan für vermietete Eigentumswohnungen zu bestimmen.

Welchen Einfluss haben Verwalter auf den Wert einer Immobilie?

Eine schlechte Wohnungseigentumsverwaltung (WEG-Verwaltung, kümmert sich um Gemeinschaftseigentum) mindert den Wert einer Wohnanlage. Arbeitet der Verwalter nachlässig, versäumt Fristen, stellt unqualifiziertes Personal ein oder hat ständig Scherereien mit Mietern und Eigentümern, leidet der Ruf der von ihm verwalteten Objekte. In der Konsequenz steigen die Miet- und Kaufpreise für Immobilien mit miserabler WEG-Verwaltung oder Hausverwaltung, bei komplett vermieteten Immobilien auch Mietverwaltung genannt, nicht in dem möglichen Maß.

Kapitalanleger, die einzelne Wohnungen in einer Anlage kaufen, können sich den Verwalter nicht ohne Weiteres aussuchen, sondern nur die Kaufobjekte. Wenn Sie allerdings ein komplettes Mehrfamilienhaus kaufen, liegt es an Ihnen, die richtige Hausverwaltung ins Boot zu holen. Eine ideale Hausverwaltung

- ist per E-Mail und Telefon gut zu erreichen,

- ist nicht überlastet,

- kann positive Referenzen von Immobilieninvestoren vorweisen,

- hat ihr Büro nah am Objekt.

Ein Hausverwalter muss im Bedarfsfall schnell am Objekt sein, um Dinge kurzfristig inspizieren und in Ordnung bringen können. Daher nützt es Ihnen wenig, wenn Sie eine Mietverwaltung aus Berlin mit der Objektbetreuung einer Kapitalanlage-Immobilie in Frankfurt am Main betrauen.

Prüfen Sie nicht nur deren Referenzen, sondern begutachten Sie einige Immobilien, die von diesem Verwalter betreut werden – vor Ort. Gleicht der Hausflur einer Deponie für Werbeprospekte? Erweckt der Vorgarten den Eindruck, eher Schuttabladeplatz als gemütliche Verweiloase zu sein? Suchen Sie sich eine andere Hausverwaltung oder nehmen Sie von einem Kauf Abstand!

Expertentipp: Feilschen Sie nicht um jeden Euro. Wenn Sie die Mietverwaltung auf unter 20 Euro pro Wohnung und Monat drücken, kann sie nicht mehr profitabel arbeiten und wird Ihre Objekte und Belange nicht mit der gewünschten Sorgfalt und Priorität bearbeiten (können).

Woran erkenne ich einen guten Hausverwalter?

Ein guter Hausverwalter informiert seine Kunden unaufgefordert über Grundlegendes oder Änderungen. Er antwortet zeitnah auf Fragen beziehungsweise gibt eine Rückmeldung, bis wann er mit einer Antwort rechnet. Ein guter Hausverwalter löst Probleme, anstatt sich von seinem Auftraggeber grünes Licht für jede Minientscheidung geben zu lassen. Wichtig für die Zahlungsströme: Der Hausverwalter macht die Jahresabrechnung im ersten oder spätestens zweiten Quartal fertig.

Ist die Struktur der Eigentümer in einem Mehrfamilienhaus relevant für die Kapitalanlage?

Ja. Verheerend kann es für Sie werden, wenn ein Anteilseigner die absolute Mehrheit an der Immobilie hält. Denn dann kann er im Prinzip die Beschlüsse der Wohnungseigentümergemeinschaft aufgrund seiner Stimmenmehrheit komplett allein entscheiden. Zum Beispiel kann er eine neue Fassade anordnen, den Einbau von Dunstabzügen, Aufzügen oder Treppenliften. Ob Sie und die anderen Miteigentümer dagegen sind, ist unerheblich, wenn der Hauptanteilseigner mehr als 50 Prozent der Stimmrechte auf sich vereint. Bezahlen müssen Sie allerdings (indirekt), da viele Reparaturarbeiten aus der Instandhaltungsrücklage beglichen werden. Das geht mit aufwändigen Projekten zur Modernisierung zwar nicht, allerdings wird dafür dann eine Umlage beschlossen.

Von diesem Manko abgesehen birgt ein solcher Anteilseigner eine weitere Gefahr: Meldet er Insolvenz an, haften Sie als Teil der Eigentümergemeinschaft in Bezug auf die Kosten rund um die Immobilie mit. Konkret bedeutet das: Auf Sie kommt (vorübergehend) eine höhere Belastung durch Hausgeld zu, je nach Ihrem und seinem Anteil mehr als das Doppelte.

Ein Beispiel: Dem Hauptanteilseigner gehören 12 von 20 Wohnungen im Mietshaus. Ihnen gehören 4 Wohnungen. Der Hauptanteilseigner ist bankrott, von ihm kommt kein Cent mehr. Das Hausgeld beträgt pro Monat und Wohnung 100 Euro. Nun müssen 1.200 Euro Hausgeld von der Wohnungseigentümergemeinschaft aufgefangen werden. Sie haben für vier Wohnungen bislang 400 Euro bezahlt. Die anderen verbleibenden Eigentümer zahlen zusammengenommen ebenfalls 400 Euro. Den Ausfall von 1.200 Euro kompensieren Sie gemeinsam mit den anderen Eigentümern nach Anteilen. Die Hälfte des Fehlbetrags teilen sich die Mitleidenden auf, weitere 600 Euro strecken Sie vor. Ihr monatliches Hausgeld beträgt vorübergehend 1.000 Euro, hat sich durch die Insolvenz des Hauptanteilseigners verzweieinhalbfacht. Hoffen Sie, dass die Wohnungen schnell verkauft werden, bevor die zusätzlichen Hausgeld-Zahlungen Sie in Liquiditätsengpässe bringen.

Dürfen mir meine Eltern ihre Kapitalanlage-Immobilie schenken?

Ihre Eltern dürfen Ihnen zwar eine vermietete Wohnung oder ein Mehrfamilienhaus oder eine andere Kapitalanlage-Immobilie schenken. Das ist aus finanziellen Gesichtspunkten unter Umständen jedoch nicht sinnvoll. Ist das Objekt bereits vollständig abgeschrieben, können Sie den Mieteinnahmen bei einer Schenkung keine steuermindernde Abschreibung für Abnutzung entgegensetzen. Viel mehr noch füttern Sie den Staat mit Schenkungssteuer.

Ein sinnvolleres Modell bei einer solchen Immobilie ist es, sich nur einen Teil schenken zu lassen – und zwar in Höhe des Freibetrags. Den restlichen Anteil der Immobilie kaufen Sie Ihren Eltern zum Marktwert ab. Mit diesem Trick bezahlen Sie keine Schenkungssteuer und können den gekauften Teil der Immobilie abschreiben. Damit das Finanzamt Ihnen keinen Strich durch die Rechnung macht, sollten Sie den aktuellen Wert der Immobilie mit einem Verkehrswertgutachten belegen.

Mehr zum Thema Abschreibung erfahren Sie im verlinkten Ratgeber.

Was ist besser als Kapitalanlage geeignet: Neubau oder Bestandsimmobilie?

Eine Bestandsimmobilie hat viele Vorteile für Kapitalanleger.

- Sie ist bewohnt; die Suche nach neuen Mietern entfällt.

- Sie ist nicht selten günstiger als ein Neubau.

- Sie hat sich bewährt.

- Die Mieter wissen alles über die Immobilie, zum Beispiel: Wann fanden welche Instandhaltungsmaßnahmen statt? Gibt es ein Schimmelproblem? Dringt Wasser in den Keller ein?

Allerdings erweisen sich einige dieser Vorteile gleichzeitig als Nachteile:

- Der neue Eigentümer kann die Mieten nicht nach Gutdünken anheben, sondern ist an Kappungsgrenzen und möglicherweise Klauseln in den Mietverträgen gebunden.

- Sie können sich die Mieter nicht aussuchen.

- Je nach Alter und Zustand der Immobilie stehen kostspielige Reparaturen oder Modernisierungen an, beispielsweise eine energetische Sanierung.

Bei einem Neubau können Eigentümer zwar hohe Mieten verlangen und sich die Bewohner aussuchen. Allerdings stellt sich erst im Lauf der Zeit heraus, welche Schwachstellen (Bauschäden, Baumängel, Feuchtigkeit, Schimmelbildung, Hausschwamm, etc.) die Immobilie aufweist. Darüber hinaus sind die Kaufpreise in A-Standorten inzwischen so hoch, dass die Mietpreise nicht entsprechend mitziehen, weswegen magere Renditen erzielt werden.

Welche Investitionen stehen bei einer gebrauchten Kapitalanlage-Immobilie an?

Wenn Sie nicht gerade einen Neubau oder eine frisch renovierte Immobilie zur Kapitalanlage kaufen, kommen zusätzlich zum Kaufpreis und den Kaufnebenkosten häufig Ausgaben hinzu, die das Objekt auf ein Level bringen, das sich anständig vermieten lässt. Kostspielige, aber oft notwendige Investitionen sind:

- Fußboden: rund 100 €/m² für hochwertiges Parkett oder einen guten Korkboden inklusive Verlegung.

- Heizung: Baujahr vor 1984? Pech gehabt – Sie sind gesetzlich zum Austausch verpflichtet. Für eine neue Heizungsanlage (Brenner, Kessel, Pumpe, Steuerung) in einem Mehrfamilienhaus mit Austausch der Heizkörper sind Kosten von 6.000 Euro pro Wohnung gang und gäbe.

- Bad: Für die komplette Sanierung eines Badezimmers mit wandhohen Fliesen, Badewanne und/oder Dusche, Waschbecken, Toilette und Armaturen kalkulieren Sie als Richtwert mit 3.000 €/m² Badfläche. Tipp: Investieren Sie nicht zu viel Geld in Bad und Küche, da sich Geschmäcker beziehungsweise Moden ändern.

- Einbauküche: Eine neue Küchenzeile mit Herd ist für eine Wohnung ohne High-Class-Ansprüche zwischen 2.000 und 10.000 Euro zu haben.

- Isolierung: Wärmedämmung kostet rund 80 €/m² Nutzfläche. Die Dämmung des Daches ist mit 30 bis 60 €/m² inklusive Montage etwas günstiger.

Gut zu wissen: Laut notariellem Kaufvertrag ist die Fassade gedämmt? „Fassade“ bedeutet „Front des Hauses“. Es kann daher sein, dass drei Seiten der Immobilie ungedämmt sind. Haken Sie diesbezüglich vor der Unterschrift nach und präzisieren Sie den Status der Isolierung.

Ein Renovierungsstau kann Ihnen finanziell das Genick bei einer frisch erworben Bestandsimmobilie brechen – und verschafft Ihnen direkt einen Eindruck über das (mangelnde) Investitionsklima innerhalb der Wohnungseigentümergemeinschaft.

Gutachter bei Renovierungsstau oder Vermietung engagieren

Sie haben eine Investment-Immobilie im Auge, die nicht im Top-Zustand ist? Laut Protokollen der Eigentümerversammlung stehen bald kostspielige Renovierungen an, obwohl die Instandhaltungsrücklage niedrig ist? Ein zertifizierter Immobiliengutachter legt Ihnen im Rahmen eines Verkehrs- oder Kurzgutachten objektiv und neutral dar, wie viel die Immobilie wert ist und mit welchen Investitionskosten sie für Modernisierung, Sanierung und Instandhaltung rechnen müssen. Vereinbaren Sie einen Termin mit uns, um Ihre Kapitalanlage in Immobilien zu besprechen!

Greifen Sie auf fremde Hilfe zurück, wenn Sie einen realistischen Mietwert für die einzelnen Einheiten der Kapitalanlage-Immobilie benötigen. Mit einem Mietwertgutachten bekommen Sie eine verlässliche Einschätzung, welchen Mietzins Sie verlangen können und halten die Grundlage für eine Mieterhöhung in den Händen.

Die Gutachter der Heid Immobilienbewertung sind deutschlandweit regional vertreten und kennen sich mit der Materie und auf dem lokalen Mietmarkt aus. Kontaktieren Sie uns, um im kostenlosen Erstgespräch herauszufinden, ob wir Sie mit einer Investment-Kaufberatung oder einer anderen Dienstleistung bei Ihrem kapitalkräftigen Vorhaben unterstützen können.

1 Bellevue: Ratgeber Immobilien 2024, S.42

2 Bellevue: Ratgeber Immobilien 2024, S.44/45; jeweils durchschnittliche Spitzenwerte in guter bis sehr guter Wohnlage; diesem Magazin entstammen auch die weiteren Immobilienpreise (Baugrund, Eigentumswohnung Kauf, Wohnmiete).

3 Bellevue: Ratgeber Immobilien 2024, S.44/45; jeweils durchschnittliche Spitzenwerte in guter bis sehr guter Wohnlage;