Beleihungswert von Immobilien: Diesen Kredit gewährt Ihnen die Bank

Für den Kauf einer Immobilie greifen viele auf einen Kredit zurück. Als Grundlage für die Vergabe von Krediten und Darlehen stützen sich Banken auf den Beleihungswert der Immobilie. Im Folgenden erklären wir Ihnen, was Sie rund um den Beleihungswert von Immobilien, den Beleihungsauslauf und die Beleihungsgrenze wissen müssen. Außerdem geben wir Ihnen vier Tipps an die Hand, wie Sie den Beleihungswert Ihrer Immobilie erhöhen.

Banker und Gutachter ermitteln den Beleihungswert einer Immobilie.

Inhaltsverzeichnis

- 1. Das Wichtigste in Kürze

- 2. Definition: Was ist der Beleihungswert einer Immobilie?

- 3. So wird der Beleihungswert einer Immobilie berechnet

- 4. Verfahren zur Beleihungswertermittlung

- 5. So erhöhen Sie den Beleihungswert Ihrer Immobilie

- 6. Häufig gestellte Fragen zum Beleihungswert

- 7. Lassen Sie den Beleihungswert Ihrer Immobilie professionell ermitteln

Das Wichtigste in Kürze

- Der Beleihungswert einer Immobilie dient Banken als Berechnungsgrundlage für die Vergabe eines Kredits.

- Der Beleihungswert ist ein Wert, der sich beim Verkauf einer Immobilie mit großer Sicherheit langfristig erzielen lässt.

- Der Beleihungswert wirkt sich auf die Zinskonditionen eines Kredits aus.

- Es gibt gesetzliche Vorgaben dazu, wie Gutachter den Beleihungswert einer Immobilie ermitteln müssen.

- Es gibt verschiedene Möglichkeiten, den Beleihungswert einer Immobilie zu steigern. So können Sie sich etwa mit einem Beleihungswertgutachten als Kreditinteressent eine bessere Verhandlungsposition im Gespräch mit der Bank verschaffen und ein höheres Darlehen erzielen.

- Ausschlaggebend für Kreditnehmer sind aber nicht die Beleihungswerte, sondern die Beleihungsgrenze. Die Beleihungsgrenze einer Immobilie ist der Prozentsatz des Beleihungswertes, der die maximale Kredithöhe vorgibt.

Definition: Was ist der Beleihungswert einer Immobilie?

Der Beleihungswert dient Banken und Kreditinstituten als Grundlage für die Vergabe von Krediten und Darlehen. Für den Fall, dass ein Kreditnehmer nicht in der Lage sein sollte, ein Darlehen zurückzuzahlen, verlangen Banken vor der Vergabe des Kredits eine sogenannte Kreditsicherheit, beispielweise eine Immobilie. So stellt die Bank sicher, nicht auf ihren Kosten sitzen zu bleiben.

Der Beleihungswert der Immobilie gibt an, wie hoch der langfristig zu erzielende Wert der Immobilie ist, also wie viel Geld die Bank mindestens — auch noch in den nächsten Jahren — beim Verkauf der Immobilie einnehmen könnte.

Das heißt: Beleihungswerte bestimmen die Beleihungsgrenze, also die Obergrenze eines Bank-Darlehens. Denn die Bank möchte kein Verlustgeschäft machen. Wie hoch das gewährte Darlehen tatsächlich ist, hängt von den Vorschriften der jeweiligen Bank ab.

Wichtig: Grundsätzlich lassen Banken den Beleihungswert einer Immobilie von unabhängigen Gutachtern ermitteln oder nehmen die Ermittlung selbst vor. Dabei gibt es gewisse Spielräume, die den Banken zur Verfügung stehen. Deshalb sollten Sie als Kreditinteressent den Beleihungswert Ihrer Immobilie zusätzlich von einem unabhängigen Gutachter ermitteln lassen, um eine bessere Verhandlungsgrundlage zu haben.

Die Heid Immobilienbewertung bietet Beleihungswertgutachten zur Festpreisgarantie an. Unsere vielfach zertifizierten Sachverständigen sind deutschlandweit tätig und ermitteln Ihren Beleihungswert nach rechtsgültigen Standards.

Beleihungswert & Verkehrswert: Der Unterschied

Der Verkehrswert gibt den aktuellen Marktwert an und orientiert sich an einem bestimmten Zeitpunkt der Wertermittlung. Heißt: Der Verkehrswert ist immer von dem aktuellen Verhältnis von Angebot und Nachfrage bestimmt.

Der Beleihungswert orientiert sich dagegen an der langfristigen Wertigkeit einer Immobilie: Denn die Bank möchte wissen, welchen Wert sie auch unabhängig von Marktschwankungen über einen langen Zeitraum hinweg mit der jeweiligen Immobilie erzielen kann, also über die gesamte Dauer eines Darlehens. Der Beleihungswert liegt meist bei zirka 70 – 80 Prozent des Marktpreises einer Immobilie.

Beleihungswert und Verkehrswert im Vergleich.

Definition: Was ist die Beleihungsgrenze?

Die Beleihungsgrenze entspricht dem maximalen Darlehen, das Ihnen eine Bank im Rahmen einer Immobilienfinanzierung als Kredit gewährt. Die Beleihungsgrenze setzen Banken fest, indem sie vom Beleihungswert der Immobilie einen Risikoabschlag abziehen.

Die Höhe des Risikoabschlags variiert je nach Bank. Beleihungswerte sind also immer höher als der Betrag, den Ihnen die Bank tatsächlich gewährt.

Beleihungsgrenze = Beleihungswert - Risikoabschlag

Beispiel: Der Beleihungswert Ihrer Immobilie liegt bei 300.000 Euro. Hiervon zieht die Bank einen Risikoabschlag von 40 Prozent ab. Die Beleihungsgrenze liegt demnach bei 180.000 Euro. Das ist die maximale Summe, die die Bank Ihnen zur Verfügung stellt. Den Restbetrag müssen Sie selbst in Eigenkapital aufbringen.

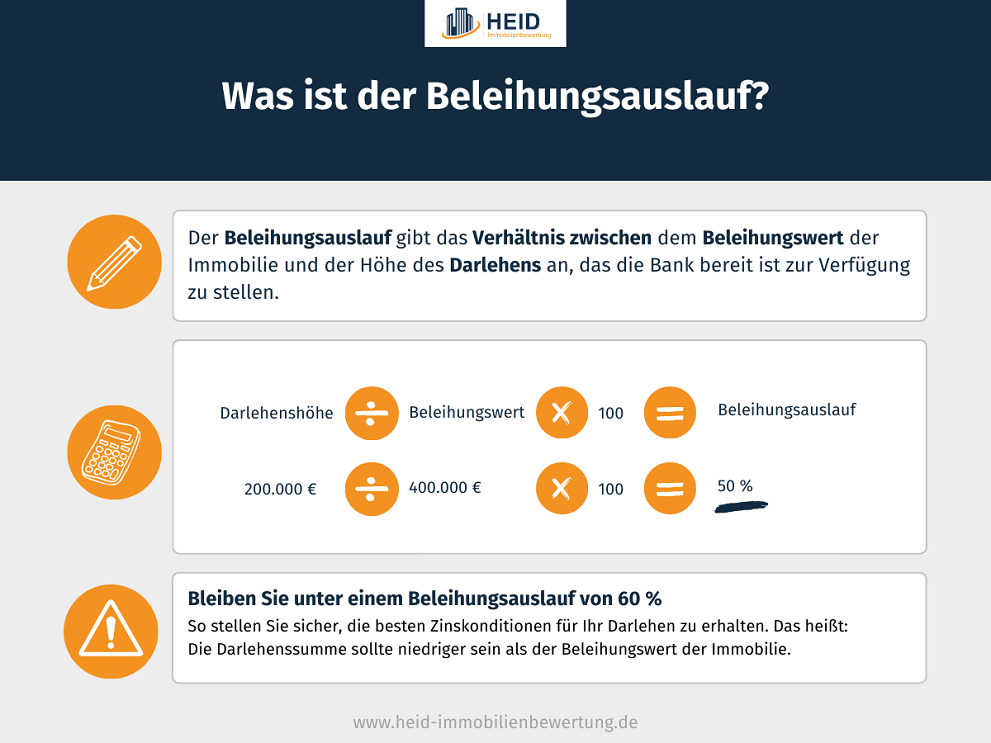

Definition: Was ist der Beleihungsauslauf?

Der Beleihungsauslauf gibt das Verhältnis zwischen der Höhe des Darlehens, das die Bank bereit ist zur Verfügung zu stellen, und dem Beleihungswert der Immobilie an. Heißt: Dieser Wert gibt an, wie viel Prozent des Immobilienwertes über das Darlehen finanziert werden.

Beleihungsauslauf = (Darlehenssumme / Beleihungswert) x 100

Beispiel: Liegt der Beleihungswert einer Immobilie bei 400.000 Euro und der Kreditnehmer benötigt 200.000 Euro von der Bank, liegt der Beleihungsauslauf bei 50 Prozent.

Grundsätzlich gilt: Banken gewähren unterhalb eines Beleihungsauslaufs von 60 Prozent Top-Zinskonditionen. Möchten Sie sich solche sichern, sollten Sie darauf achten, dass Sie mit dem Verhältnis von Darlehenssumme und Beleihungswert unterhalb dieser Grenze bleiben. Andernfalls müssen Sie höhere Zinsen zahlen.

Das ist der Beleihungsauslauf – Definition und Berechnung.

So wird der Beleihungswert einer Immobilie berechnet

Im Folgenden erklären wir Ihnen, wie Banken vorgehen, um den Beleihungswert einer Immobilie zu berechnen.

Grundsätzliches Vorgehen der Banken

Banken sind laut Beleihungswertermittlungsverordnung (BelWertV) dazu verpflichtet, den Beleihungswert einer Immobilie bei einem Marktwert von mindestens 400.000 Euro zu ermitteln. Sie können dafür entweder einen unabhängigen Sachverständigen beauftragen oder die Bewertung der Immobilie selbst vornehmen. Dabei gelten ausnahmslos folgende rechtliche Vorgaben:

- Zulässige Verfahren für die Erstellung des Gutachtens:

Die BelWertV gibt vor, welche Verfahren zulässig sind, um den Beleihungswert einer Immobilie zu ermitteln. Die BelWertV sieht auch vor, dass ein unabhängiger Sachverständiger ein Beleihungswertgutachten erstellt. - Objektive Schätzung für Beleihungswerte unter Berücksichtigung des Marktwerts:

Im Pfandbriefgesetz (§16 PfandBG) legt der Gesetzgeber fest, dass der Beleihungswert sich an den dauerhaften Merkmalen einer Immobilie orientieren muss und der Wert durch keine spekulativen Annahmen beeinflusst werden darf. Es ist auch geregelt, dass der Beleihungswert den nach normierten Verfahren ermittelten Marktwert nicht übersteigen darf. Das heißt: Der Beleihungswert darf nicht höher sein als der Wert, der sich bei einem Verkauf erzielen ließe.

Als bankeninterner Standard gilt zudem die CIS-HypZert-(F)-Zertifizierung: Dabei handelt es sich um ein besonderes Zertifikat, das umfassende Kenntnisse in verschiedenen Bereichen voraussetzt, die bei der Beleihungswertermittlung relevant sind. Indem die Zertifizierung verschiedene Aspekte aus den Bereichen

- Immobilienbewertung,

- Volks- und Betriebswirtschaft,

- steuerrechtliche, technische und bauwirtschaftliche Kenntnisse,

- sowie einige weitere Bereiche

abdeckt, bietet sie eine hohe Sicherheit hinsichtlich der Professionalität und Verlässlichkeit einer solchen Ermittlung des Beleihungswertes.

Gut zu wissen: Die Gutachter der Heid Immobilien GmbH verfügen neben vielen weiteren Auszeichnungen auch über die CIS-HypZert-(F)-Zertifizierung.

Wie viel Darlehen ist je nach Beleihungswert möglich?

Grundsätzlich gilt: Je höher der Beleihungswert einer Immobilie, desto höher ist das mögliche Darlehen, das die Bank Ihnen gewährt. Allerdings lässt sich die Frage nach der möglichen Höhe des Darlehens nicht pauschal beantworten. Denn: Sowohl Ihre Bonität als Kreditnehmer als auch weitere Sicherheiten sind wichtige Faktoren, die Banken bei der Festlegung der Kredithöhe berücksichtigen.

Verfahren zur Beleihungswertermittlung

Die Beleihungswertermittlungsverordnung (§ 4 BelWertV) legt die Methoden und Regeln fest, die für die Bewertung von Sicherheiten bei der Kreditvergabe herangezogen werden. Im Kern geht es darum, dass der Beleihungswert eines Objekts durch die getrennte Ermittlung von Ertrags- und Sachwert bestimmt wird, wobei auch eine Besichtigung des Bewertungsobjekts erforderlich ist. Zusätzlich muss bei Wohnungs- und Teileigentum das Vergleichswertverfahren angewandt werden, um den Beleihungswert zu kontrollieren.

Besonders betont wird, dass der Ertragswert eine entscheidende Rolle spielt und nicht überschritten werden darf. Sollte der Sach- oder Vergleichswert erheblich (mehr als 20 %) vom Ertragswert abweichen, ist eine gründliche Überprüfung der angenommenen Erträge und ihrer Kapitalisierung notwendig.

In bestimmten Fällen, wie bei Ein- und Zweifamilienhäusern oder Eigentumswohnungen, die eindeutig zur Eigennutzung bestimmt sind, kann der Beleihungswert am Sachwert ausgerichtet werden, und eine Ertragswertermittlung kann entfallen.

Darüber hinaus müssen erkennbare Baumängel, Bauschäden und notwendige Instandhaltungsarbeiten bei der Bewertung berücksichtigt und der Beleihungswert entsprechend angepasst werden. Für im Bau befindliche Objekte wird der Beleihungswert als Zustandswert definiert, der sich aus dem Bodenwert und dem Wert der baulichen Anlage in ihrem aktuellen Baufortschritt zusammensetzt.

So erhöhen Sie den Beleihungswert Ihrer Immobilie

Mit den folgenden vier Tipps können Sie als Kreditinteressent bei der Bank bessere Konditionen für Ihr Darlehen erzielen und den Beleihungswert beeinflussen.

Tipp 1: Bieten Sie der Bank eine gute Bonität & weitere Sicherheiten

Je höher Ihre Bonität ist und je mehr Sicherheit Sie der Bank bieten, desto wahrscheinlicher ist es, dass Sie ein höheres Darlehen erhalten. In einem solchen Fall kann die Höhe des Darlehens den Beleihungswert der Immobilie auch überschreiten, weil Sie das Risiko für die Bank minimieren.

Tipp 2: Vergleichen Sie die Konditionen verschiedener Banken

Nicht alle Banken bieten Kreditnehmern dieselben Konditionen bei einem Kredit. Banken gehen bei der Ermittlung des Beleihungswertes teilweise unterschiedlich vor. Deshalb kann es sich für Sie lohnen, Angebote verschiedener Banken und Kreditangebote zu vergleichen, bevor Sie sich für eines entscheiden.

Tipp 3: Zeigen Sie Verhandlungsgeschick

Die Ermittlung des Beleihungswertes gewährt Banken gewisse Spielräume. Nutzen Sie das zu Ihren Gunsten, indem Sie Verhandlungsgeschick an den Tag legen und aktiv an der Festsetzung der Beleihungsgrenze mitwirken. Das kann Ihnen beispielsweise mit einem eigenen Beleihungswertgutachten gelingen. So sind Sie nicht nur auf die Wertermittlung der Bank angewiesen, sondern können sich auf eine weitere Expertenmeinung stützen.

Tipp 4: Achten Sie auf das richtige Verhältnis von Darlehenssumme und Beleihungswert

Da Banken unterhalb von 60 Prozent Beleihungsauslauf die besten Zinskonditionen bieten, sollten Sie darauf achten, unterhalb dieser Grenze zu bleiben. Das heißt: Die Darlehenssumme sollte idealerweise deutlich niedriger sein als der Beleihungswert Ihrer Immobilie, damit Sie optimale Zinskonditionen erhalten.

Häufig gestellte Fragen zum Beleihungswert

In diesem Abschnitt beantworten wir oft gestellte Fragen zum Beleihungswert von Immobilien.

Was ist eine Immobilien-Beleihung?

Eine Immobilien-Beleihung ist ein Finanzierungsvorgang, bei dem eine Immobilie als Sicherheit für ein Darlehen herangezogen wird. Dabei wird das Eigentum oder das Recht an der Immobilie so gestaltet, dass es dem Kreditgeber als Sicherheit dient, falls der Kreditnehmer seinen Zahlungsverpflichtungen nicht nachkommt. Der Kreditnehmer behält dabei in der Regel das Nutzungsrecht der Immobilie, muss aber bestimmte Bedingungen erfüllen und Zahlungen leisten. Die Höhe des Darlehens basiert auf dem Beleihungswert der Immobilie, der durch eine Bewertung ermittelt wird. Im Falle eines Zahlungsausfalls kann der Kreditgeber die Immobilie verwerten, um seine Forderungen zu begleichen.

Warum errechnet die Bank den Beleihungswert?

Die Bank berechnet den Beleihungswert eines Objekts, meistens einer Immobilie, um das Risiko eines Kredits zu bewerten, der mit dieser Sicherheit vergeben wird. Dieser Wert ist wichtig, weil er der Bank eine konservative Schätzung des Wertes gibt, den die Immobilie im Falle einer Zwangsversteigerung erzielen könnte.

Hier sind einige Gründe, warum der Beleihungswert für die Bank von Bedeutung ist:

- Risikomanagement: Der Beleihungswert hilft der Bank, das Ausfallrisiko des Kredits zu minimieren. Er dient als eine Art Sicherheitspuffer, falls der Kreditnehmer seinen Zahlungsverpflichtungen nicht mehr nachkommen kann und die Immobilie veräußert werden muss.

- Kreditlimit: Der Beleihungswert bestimmt, wie viel die Bank maximal bereit ist zu finanzieren. Kredite werden in der Regel nur bis zu einem bestimmten Prozentsatz des Beleihungswerts vergeben, was die potenzielle Verlustgefahr für die Bank begrenzt.

- Einhalten von Vorschriften: Banken sind gesetzlich und durch Aufsichtsbehörden dazu verpflichtet, ihre Kreditvergabepraktiken an bestimmte Standards anzupassen. Die Ermittlung des Beleihungswerts ist Teil dieser Anforderungen, um sicherzustellen, dass Banken nicht übermäßige Risiken eingehen.

Kann über die Beleihungsgrenze hinaus finanziert werden?

Ja, es ist grundsätzlich möglich, über die Beleihungsgrenze hinaus zu finanzieren, allerdings hängt dies von den Bedingungen der kreditgebenden Bank und den spezifischen Umständen des Kreditnehmers ab. Traditionell liegt die Beleihungsgrenze bei etwa 70 bis 80 Prozent des Beleihungswertes der Immobilie.

Wenn eine Finanzierung über diese Grenze hinaus benötigt wird, kann dies durch verschiedene Mittel erreicht werden, zum Beispiel durch zusätzliche Sicherheiten oder höhere Zinsen.

Was bedeutet 60 Prozent Beleihungsgrenze?

Eine Beleihungsgrenze von 60 Prozent bedeutet, dass der Kreditgeber bereit ist, einen Kredit in Höhe von maximal 60 Prozent des ermittelten Wertes der Immobilie zu vergeben.

Was ist der Mortgage Lending Value?

Der Mortgage Lending Value (MLV) ist im Red Book ebenso wie im Blue Book für Wertermittler festgeschrieben, allerdings noch nicht lange etabliert. Er bezeichnet den langfristigen Wert einer Immobilie, der unter normalen und stabilen Marktbedingungen als Sicherheitswert für die Vergabe eines Kredits herangezogen wird (= Beleihungswert).

Lassen Sie den Beleihungswert Ihrer Immobilie professionell ermitteln

Der Beleihungswert einer Immobilie wirkt sich entscheidend auf die Höhe Ihres Kredits aus. Nutzen Sie deshalb Ihre Möglichkeiten und wirken Sie aktiv im Rahmen einer Verhandlung mit dem jeweiligen Kreditinstitut mit: Sichern Sie sich mit einem Beleihungswertgutachten der Heid Immobilien GmbH eine unabhängige, professionelle und rechtskonforme Einschätzung zum Beleihungswert Ihrer Immobilie. Nehmen Sie einfach unter der 0800 - 90 90 282 Kontakt zu uns auf oder nutzen Sie unser Kontaktformular, um ein kostenloses und unverbindliches Erstgespräch zu vereinbaren.

Wir freuen uns auf Ihre Anfrage!